A EFD-Reinf simplifica e centraliza a escrituração das retenções de contribuições previdenciárias, imposto de renda e contribuições sociais.

Veja também:

Está página mostra:

- O que é a EFD-Reinf?

- Ambiente para transmissão da EFD-Reinf

- Tipos de serviço da EFD-Reinf

- Naturezas do rendimento

- Preenchimento da base de cálculo do imposto retido

- Configuração do certificado digital para transmissão da EFD-Reinf

- Apuração da EFD-Reinf

- R-2010 – Retenção contribuição previdenciária (INSS) – Tomadores de serviços

- R-2020 – Retenção contribuição previdenciária (INSS) – Prestadores de serviços

- R-4010 – Pagamentos/créditos a beneficiário pessoa física

- R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica

- R-4040 – Pagamentos/créditos a beneficiários não identificados

- R-4080 – Retenção no recebimento

- Códigos de erro

O que é a EFD-Reinf?

A Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais, conhecida como EFD-Reinf, tem por objetivo a escrituração de rendimentos pagos e retenções de Imposto de Renda (INSS), Contribuição Social do contribuinte – exceto aquelas relacionadas ao trabalho – e informações sobre a receita bruta para a apuração das contribuições previdenciárias substituídas.

A EFD-Reinf junto ao eSocial, após o início de sua obrigatoriedade, permite a substituição de informações solicitadas em outras obrigações acessórias, tais como a GFIP, a DIRF e também obrigações acessórias instituídas por outros órgãos de governo como a RAIS e o CAGED.

Esta escrituração está modularizada por eventos de informações, contemplando a possibilidade de múltiplas transmissões em períodos distintos, conforme a obrigatoriedade legal (fonte: sped.rfb.gov.br).

Atualmente, no ERP MAXIPROD, é possível gerar os dois principais eventos da EFD-Reinf: o R-2010 (Retenção de contribuição previdenciária – serviços tomados) e o R-2020 (Retenção de contribuição previdenciária – serviços prestados) do imposto INSS. No entanto, em breve teremos a geração dos demais eventos no sistema.

Ambiente para transmissão da EFD- Reinf

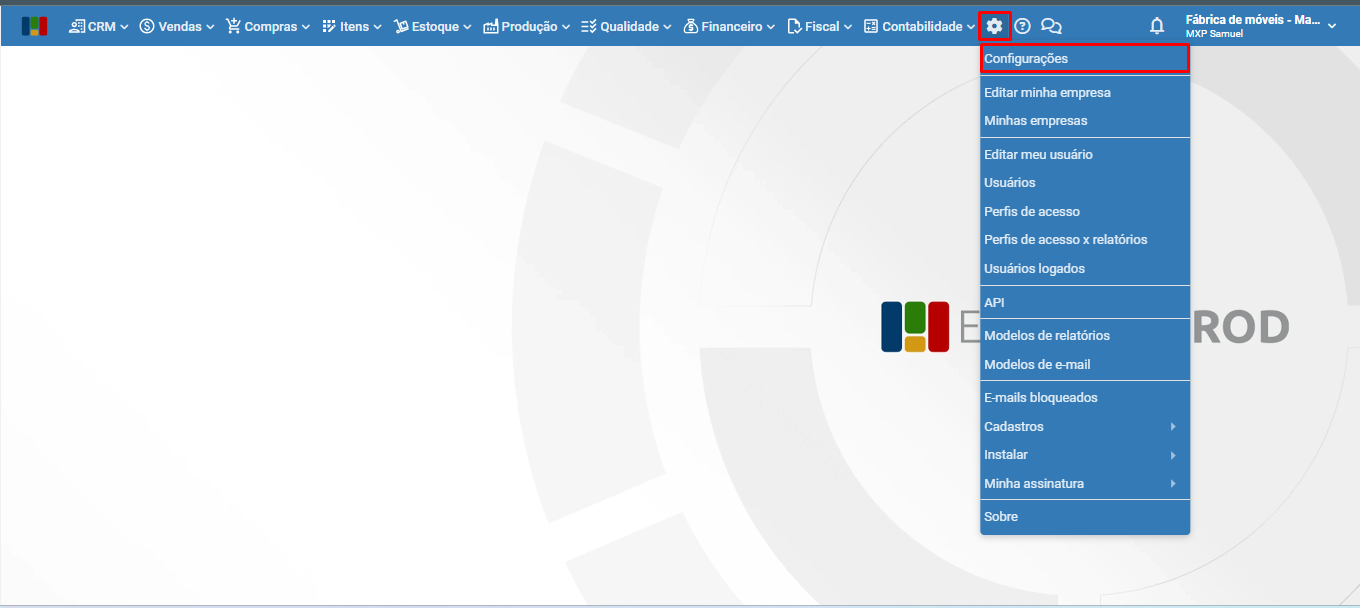

1) Acesse o menu “Roda dentada > Configurações” .

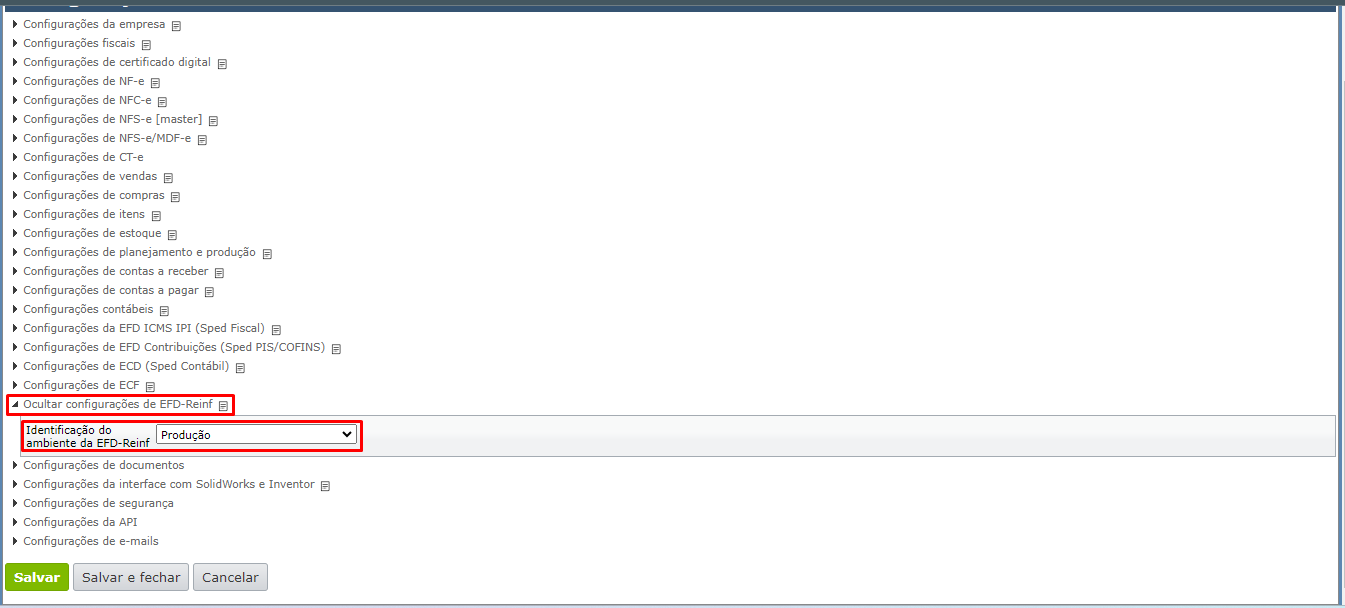

2) Na tela de configurações, procure e expanda a seção “Configurações de EFD-Reinf”.

3) No campo “Identificação do ambiente da EFD-Reinf” verifique qual o ambiente configurado para transmissão da EFD-Reinf. O ambiente “Produção restrita (homologação)” é utilizado para testes. Para fazer a transmissão em ambiente de produção, altere para a opção “Produção”.

Tipos de serviço da EFD-Reinf

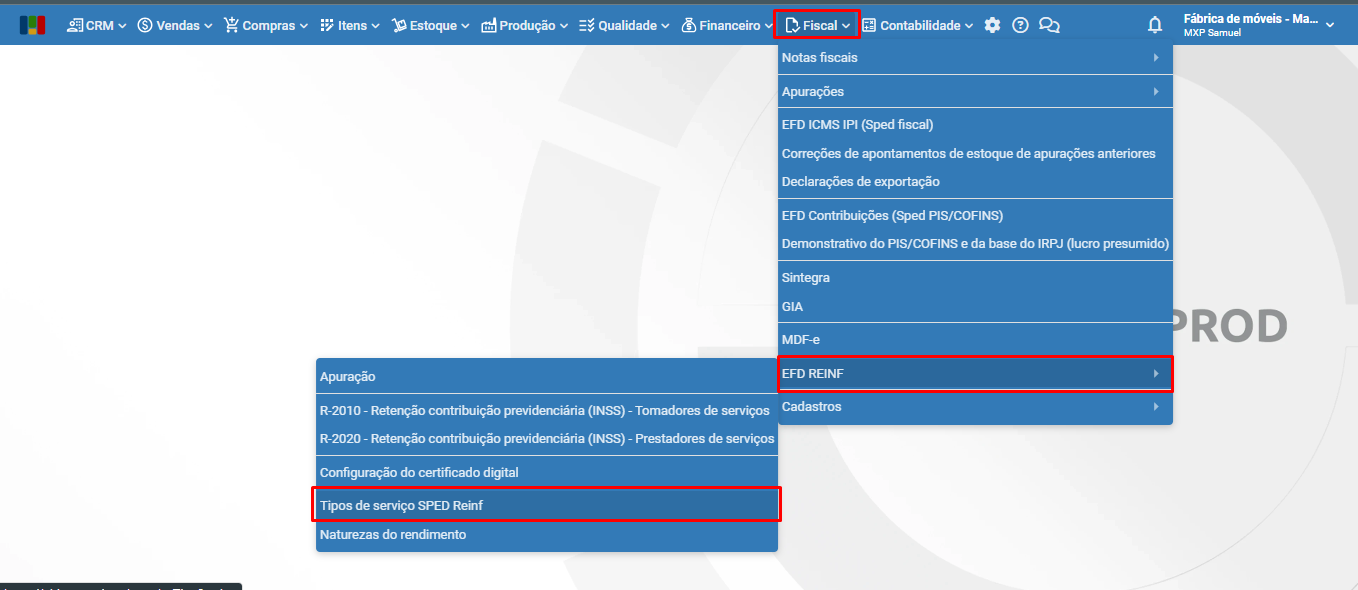

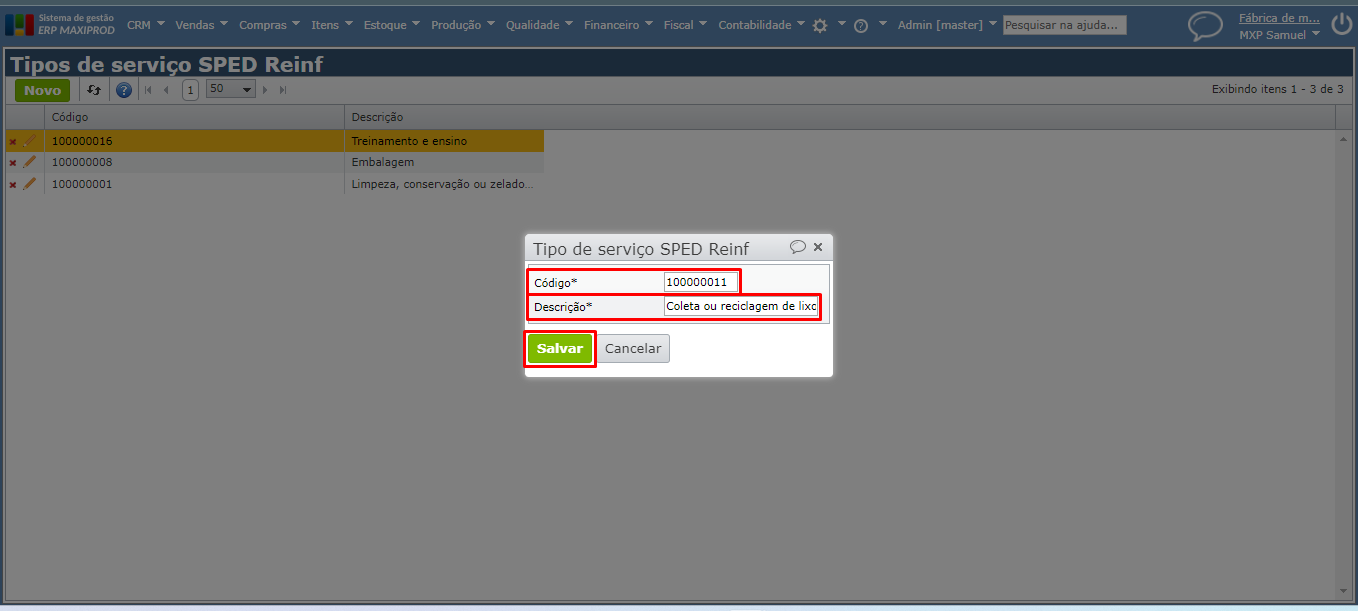

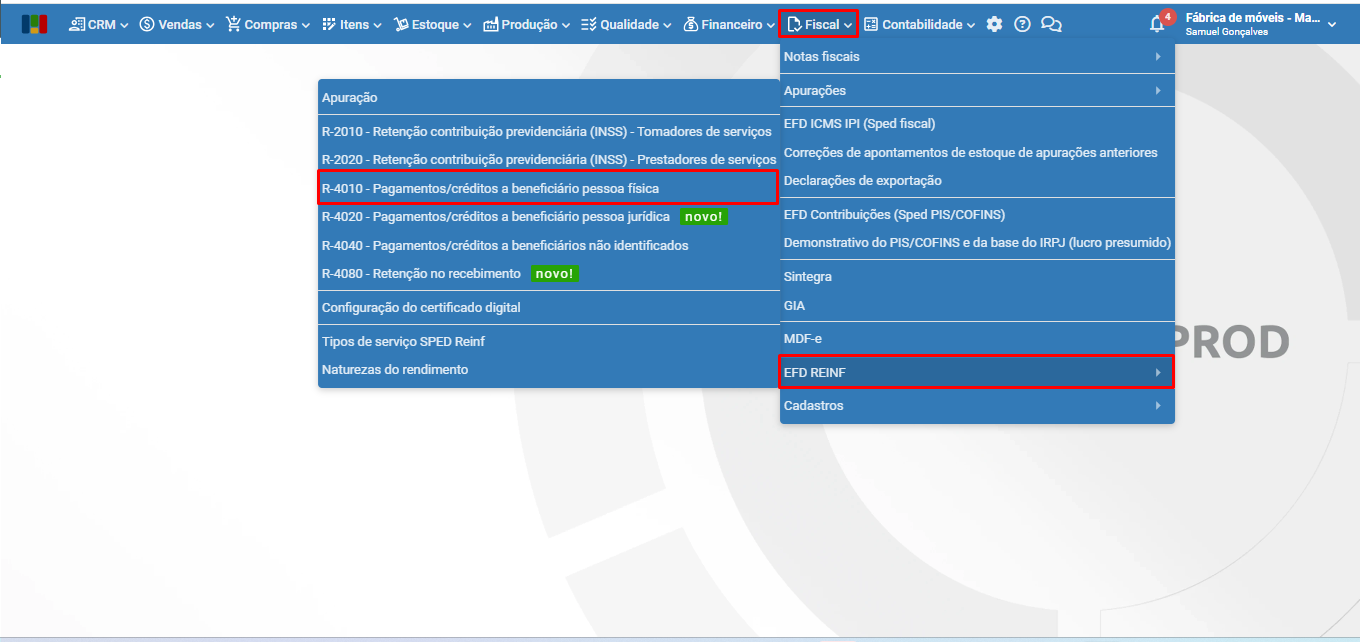

1) Acesse por meio do menu superior “Fiscal > EFD-REINF > Tipos de serviço SPED Reinf”.

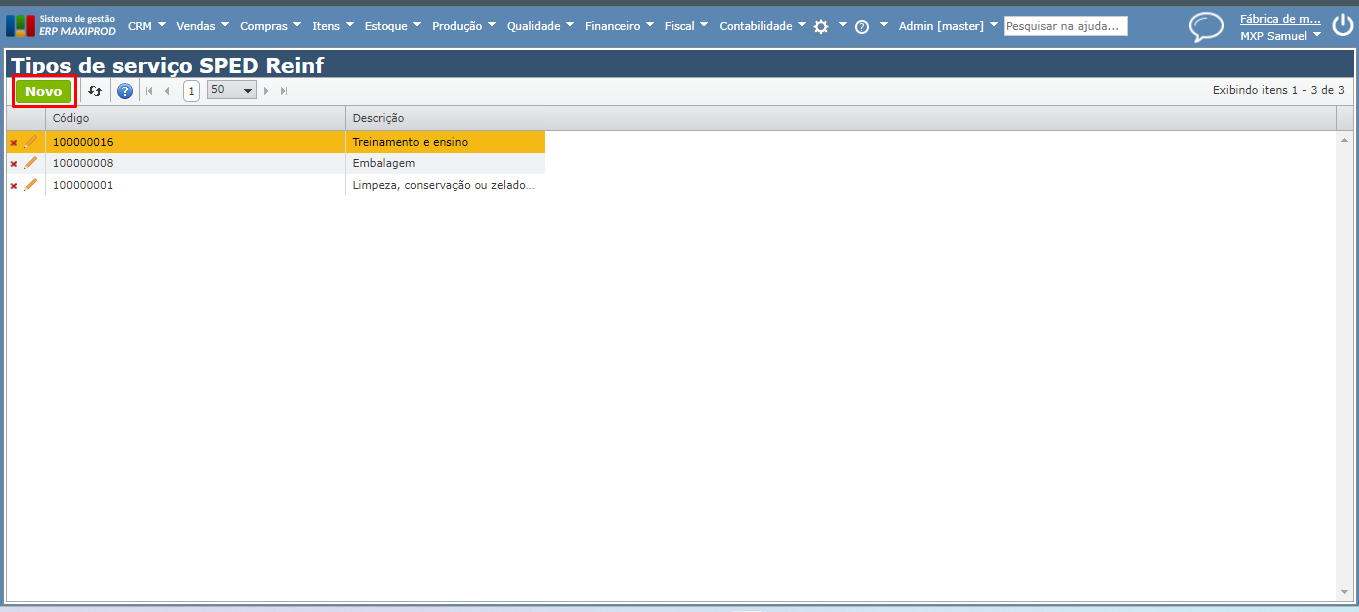

2) Clique no botão verde “Novo” para cadastrar um novo tipo de serviço do SPED Reinf.

3) Na janela aberta, informe o código e descrição, e clique no botão verde “Salvar”.

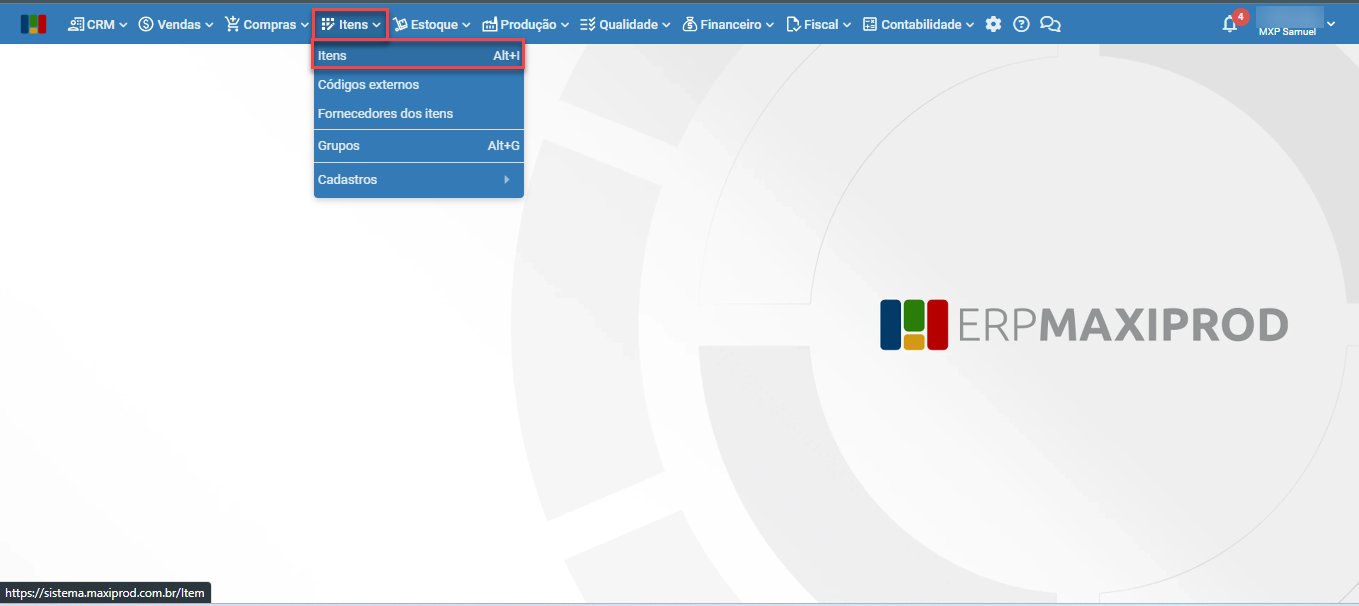

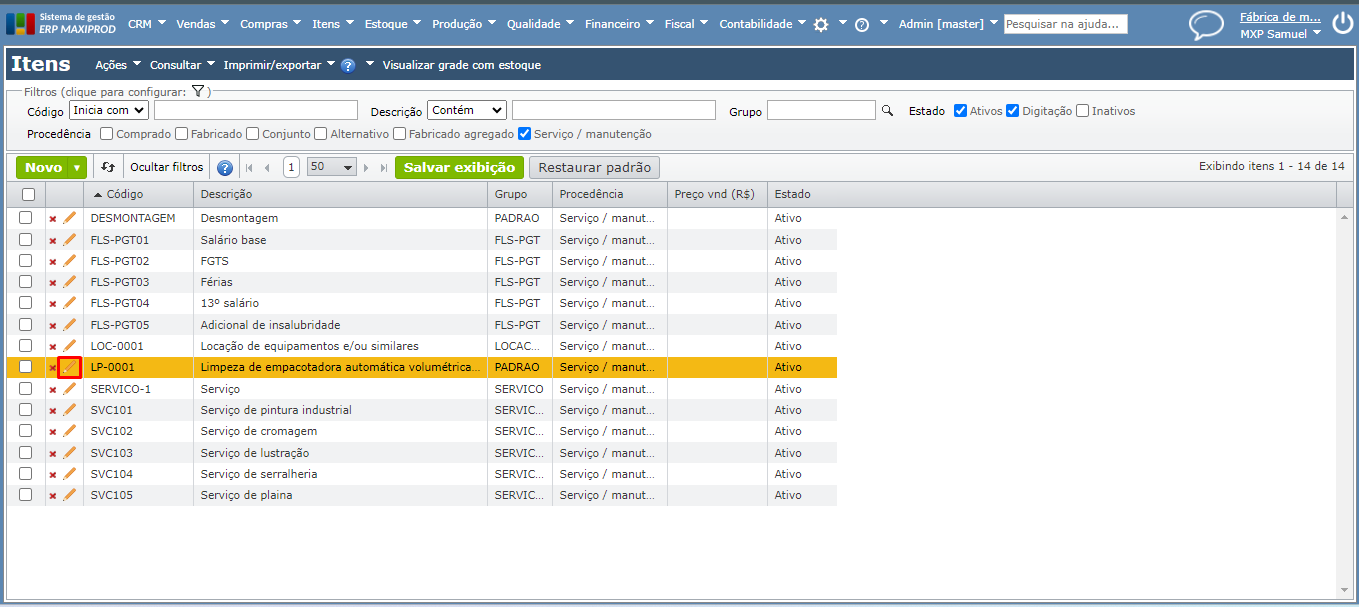

4) Acesse o menu superior “Itens > Itens”.

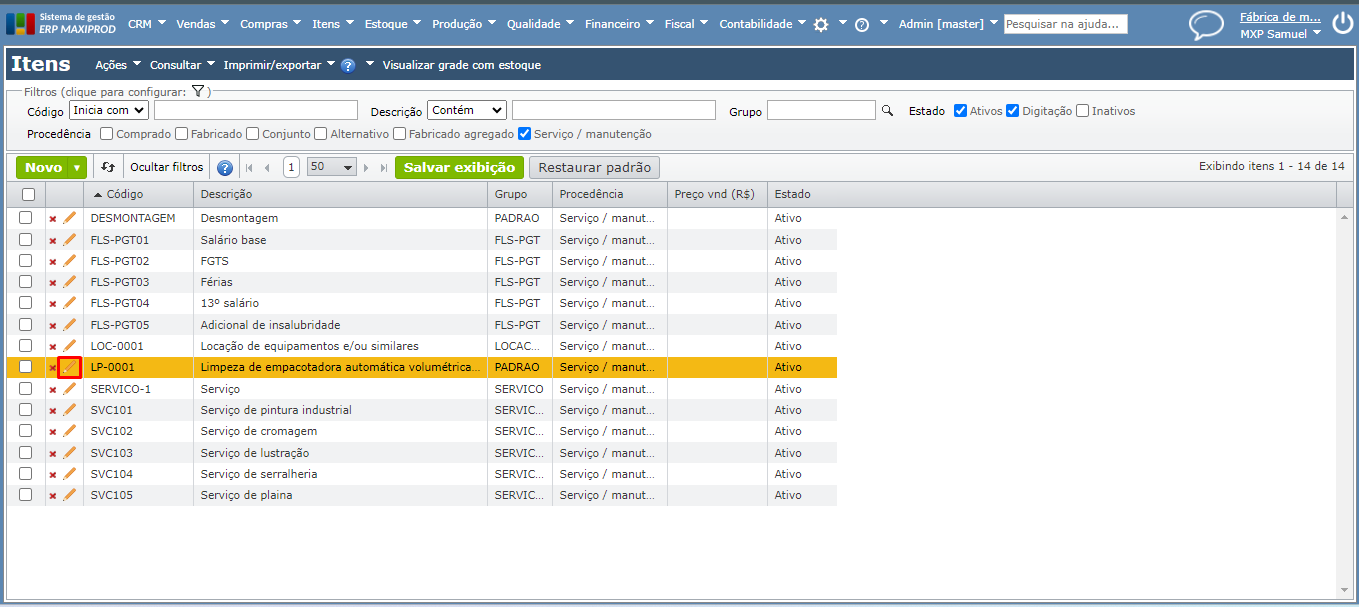

5) Localize o cadastro do item e clique no ícone do lápis para editar.

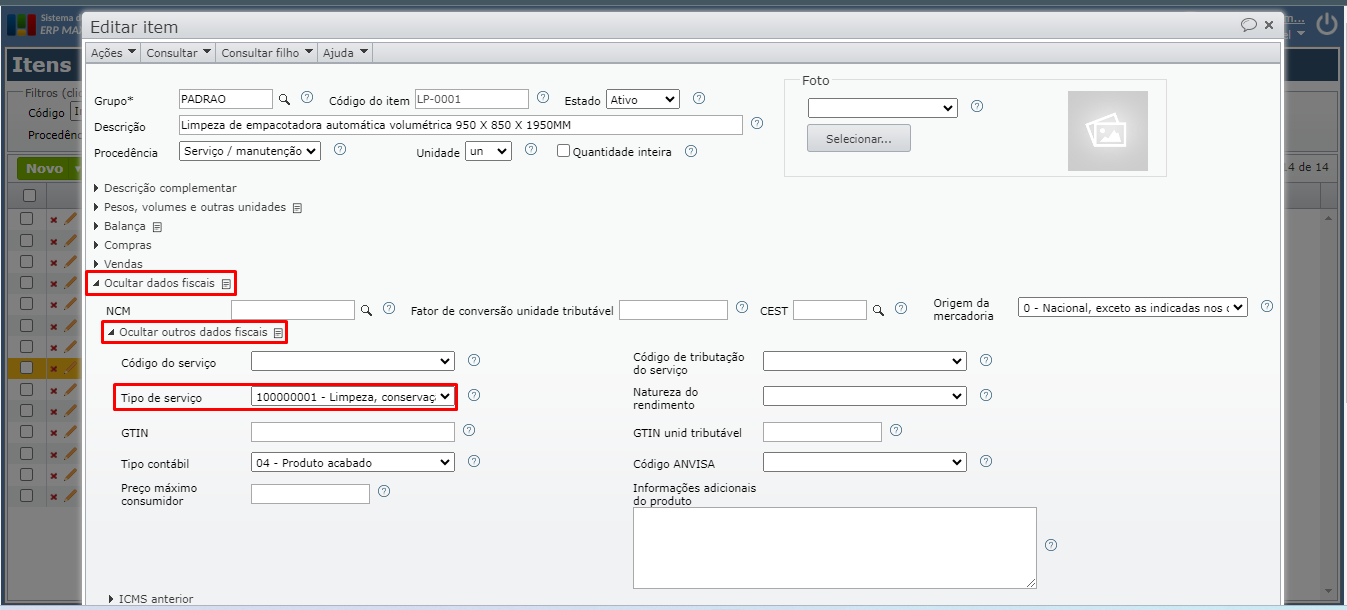

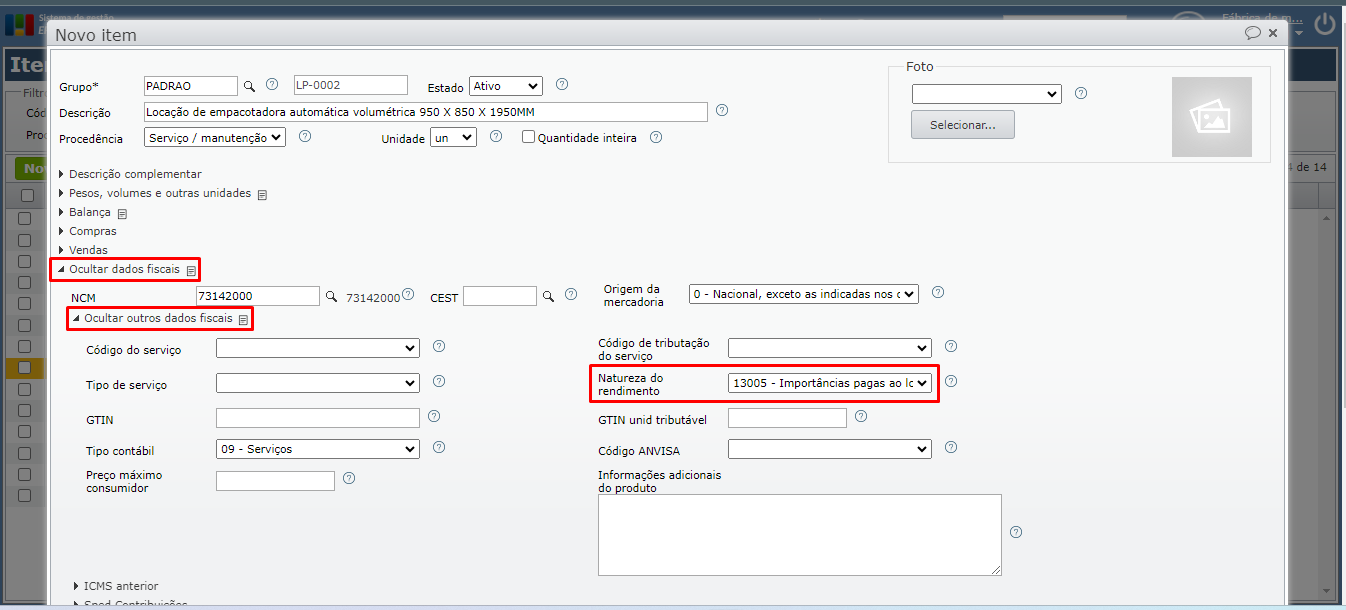

6) No cadastro do item, expanda a seção “Dados fiscais > Outros dados fiscais” e preencha o campo “Tipo de serviço” com uma das opções previamente cadastradas. A seguir, clique no botão verde “Salvar”.

Naturezas do rendimento

A Natureza de Rendimento se refere à categoria ou classificação da renda obtida por uma pessoa, ou entidade. É uma forma de classificar ganhos ou lucros obtidos pela pessoa ou entidade. Pode variar conforme a fonte de sua geração e a atividade que a gerou. Exemplos comuns de categorias de rendimentos:

- Rendimentos do Trabalho: rendimentos obtidos do emprego ou atividade profissional, como salários, bônus, comissões e benefícios trabalhistas;

- Receitas de Investimentos: lucros gerados por aplicações financeiras, como juros, dividendos, ganhos de capital (lucro com a venda de ativos) e aluguel de imóveis;

- Lucro Empresarial: lucros auferidos por empresas ou empreendimentos comerciais, incluindo receitas provenientes da venda de produtos ou serviços, recebimento de royalties ou licenças;

- Rendimentos de Reforma e Pensões: montantes que os reformados ou pensionistas recebem de fundos de pensões, ou órgãos governamentais;

- Receitas de Fontes Diversas: outras formas de renda, como sorteios, heranças e doações recebidas.

A Natureza de Rendimento é importante para fins contábeis, planejamento financeiro, cálculo de impostos e outras questões relacionadas às obrigações fiscais. Cada categoria de rendimento pode estar sujeita a regras e tratamentos fiscais específicos, com diferentes taxas ou isenções fiscais.

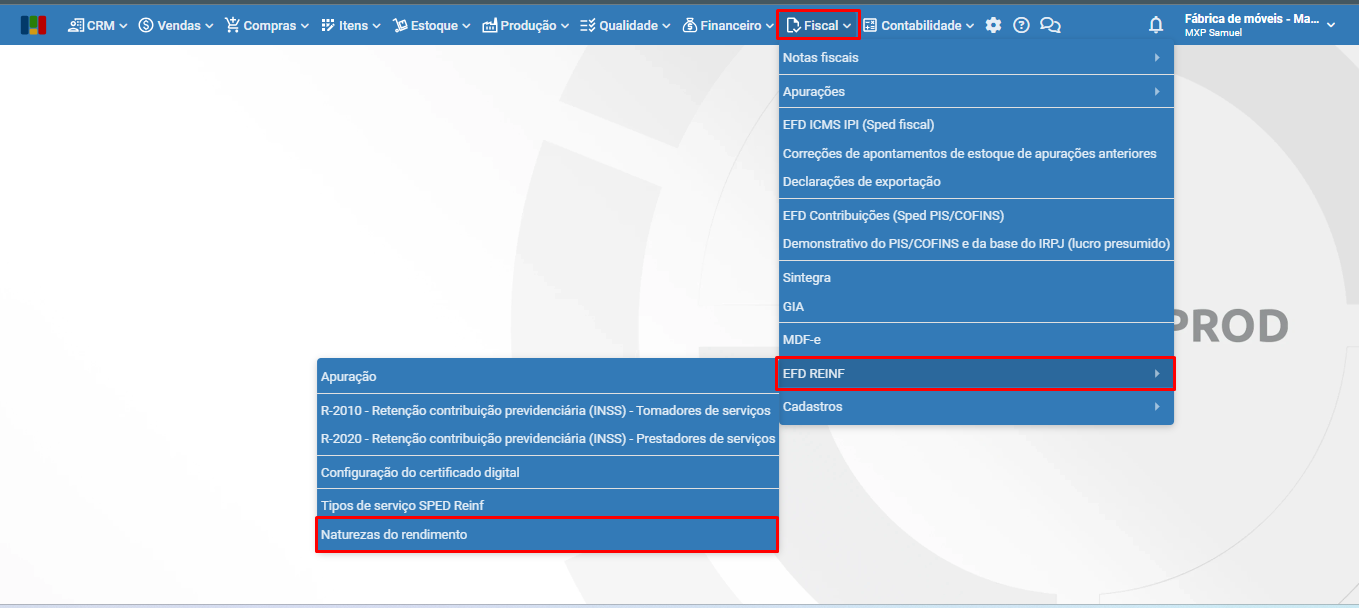

1) Para cadastrar as naturezas de rendimento, acesse o menu superior “Fiscal > EFD REINF > Naturezas do rendimento”.

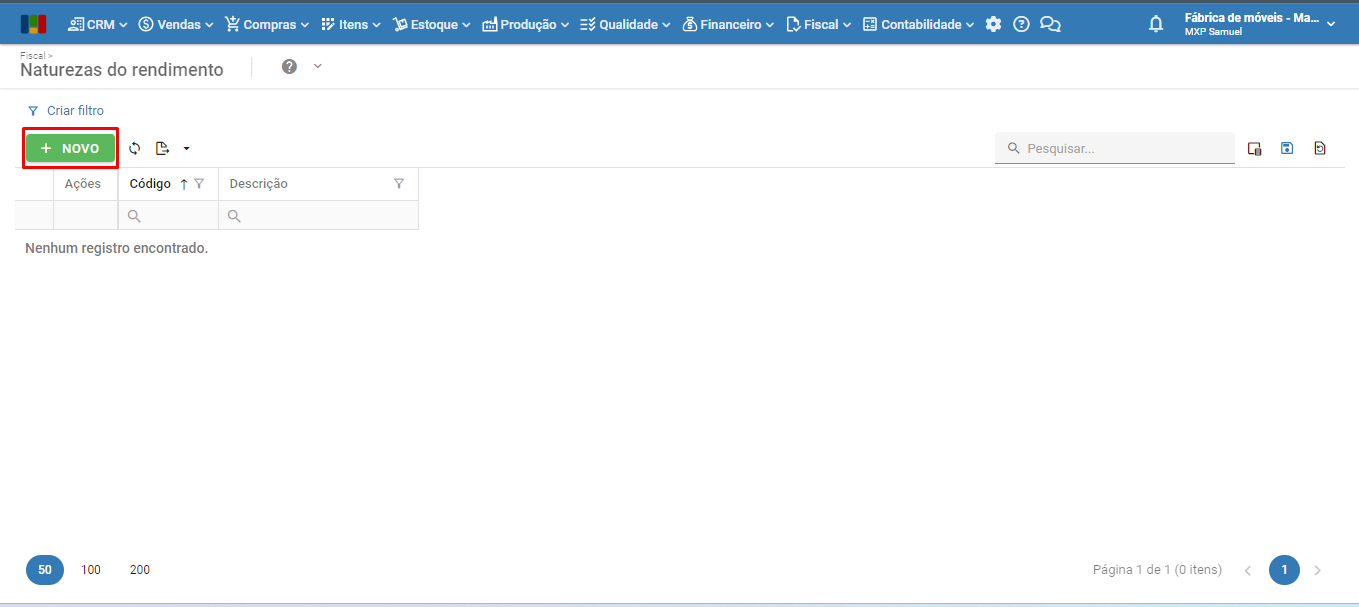

2) Clique no botão verde “Novo” para cadastrar uma nova natureza de rendimento.

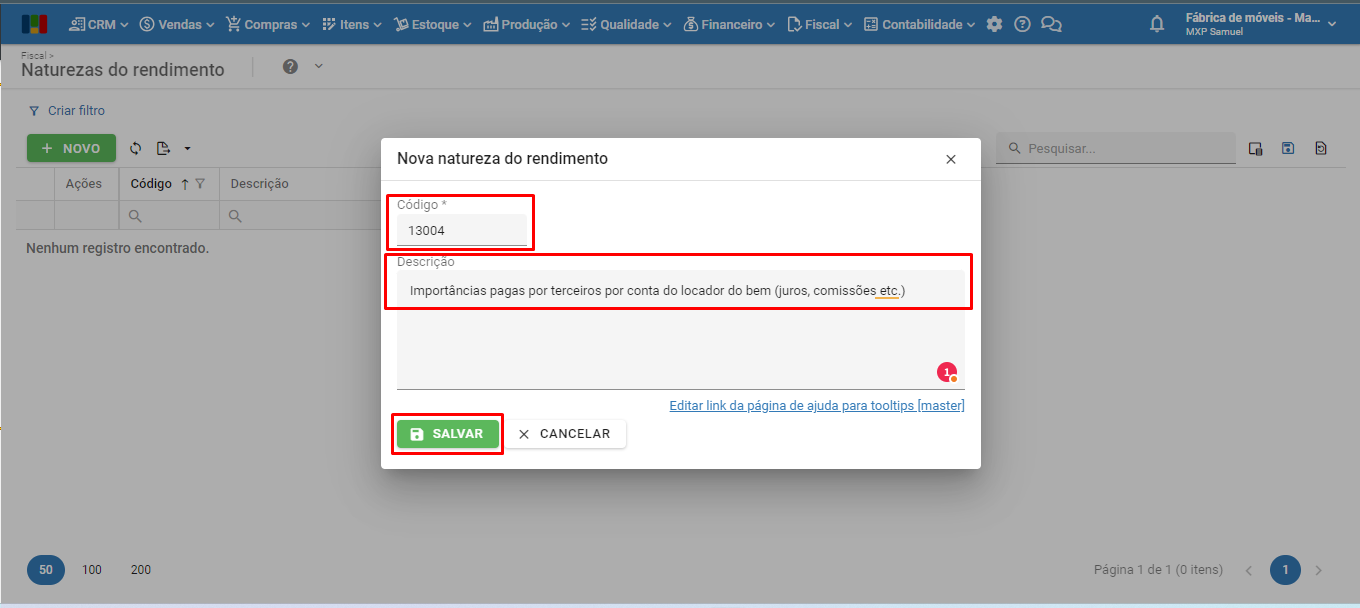

3) Na janela aberta, informe o código e descrição da natureza do rendimento e clique no botão verde “Salvar”.

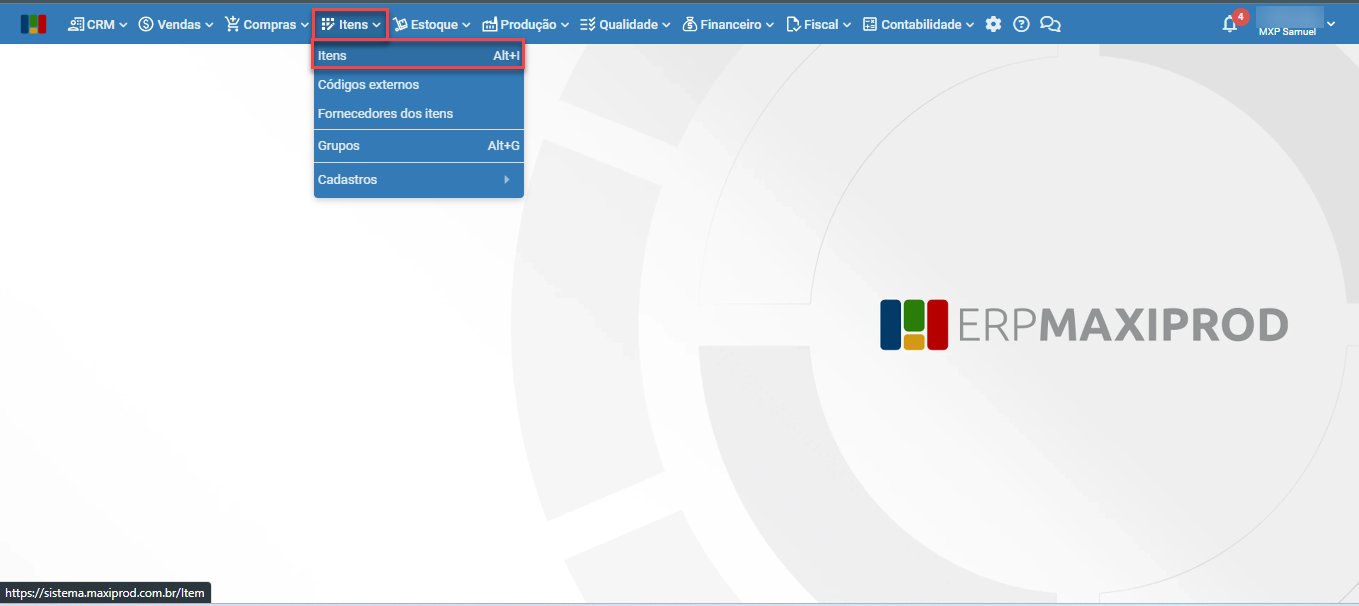

4) Acesse o menu superior “Itens > Itens”.

5) Localize o cadastro do item e clique no ícone do lápis para editar.

6) No cadastro do item, expanda a seção “Dados fiscais > Outros dados fiscais” e preencha o campo “Natureza do rendimento” com uma das opções previamente cadastradas. Ao final, clique no botão verde “Salvar”.

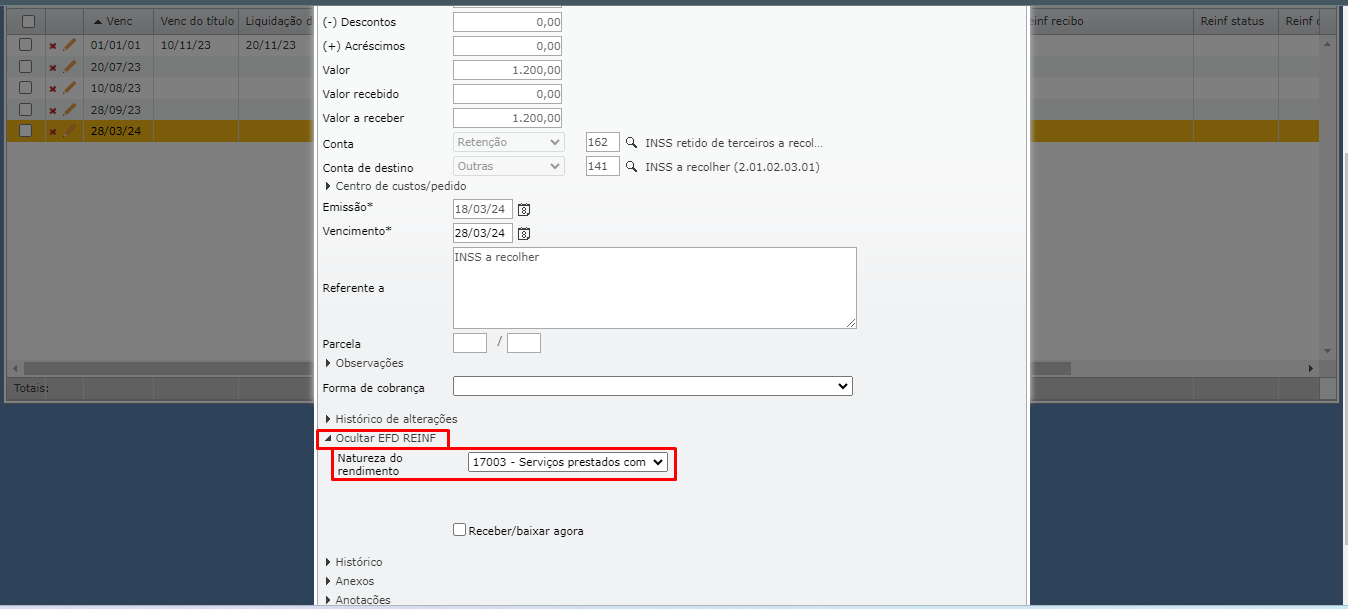

7) A natureza do rendimento, quando informada no cadastro do item presente na NF, faz com que o sistema inicialize o campo “Natureza do rendimento” nos títulos originados de NF, conforme a seguir:

a) se houver retenções na NF (dos impostos “IRRF, CSLL ret, PIS ret, COFINS ret, PIS/COF/CSLL ret”), a natureza do rendimento será preenchida nos títulos da NF e na retenção a receber ou a pagar.

b) se a NF tiver apenas títulos a pagar ou a receber, ou retenções de outros impostos (diferente dos citados acima) a natureza do rendimento será preenchida apenas nos respectivos títulos a receber/pagar.

8) A Natureza do rendimento pode ser preenchida diretamente no título a receber/pagar ou no título da retenção a receber/pagar. Para isso o usuário deve clicar na seção “EFD REINF” na janela de edição do título e preencher/alterar o valor do campo “Natureza do rendimento”.

Dica: para acessar a Tabela de Códigos referente à Natureza de Rendimentos da EFD-Reinf, clique aqui. Baixe o manual atualizado da EFD-Reinf e localize no PDF o “Anexo I – Tabela de natureza de rendimentos x código de receita”.

Dica: para acessar a Tabela de Códigos referente à Natureza de Rendimentos da EFD-Reinf, clique aqui. Baixe o manual atualizado da EFD-Reinf e localize no PDF o “Anexo I – Tabela de natureza de rendimentos x código de receita”.

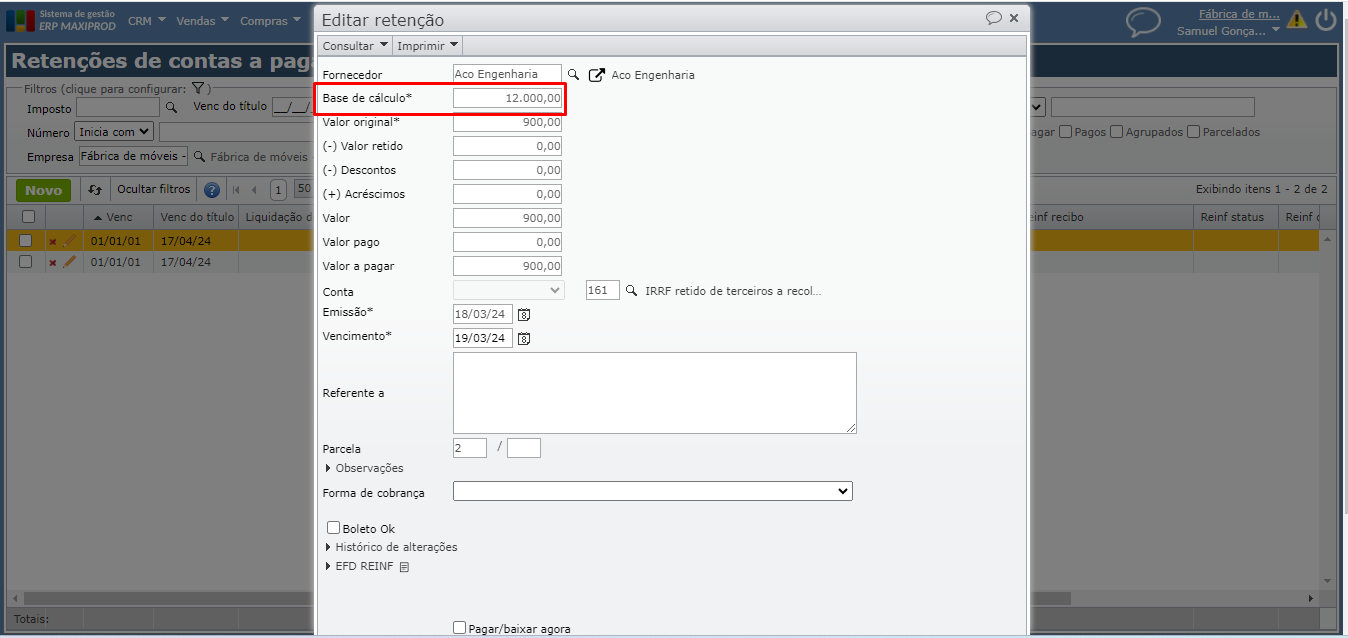

Preenchimento da base de cálculo do imposto retido

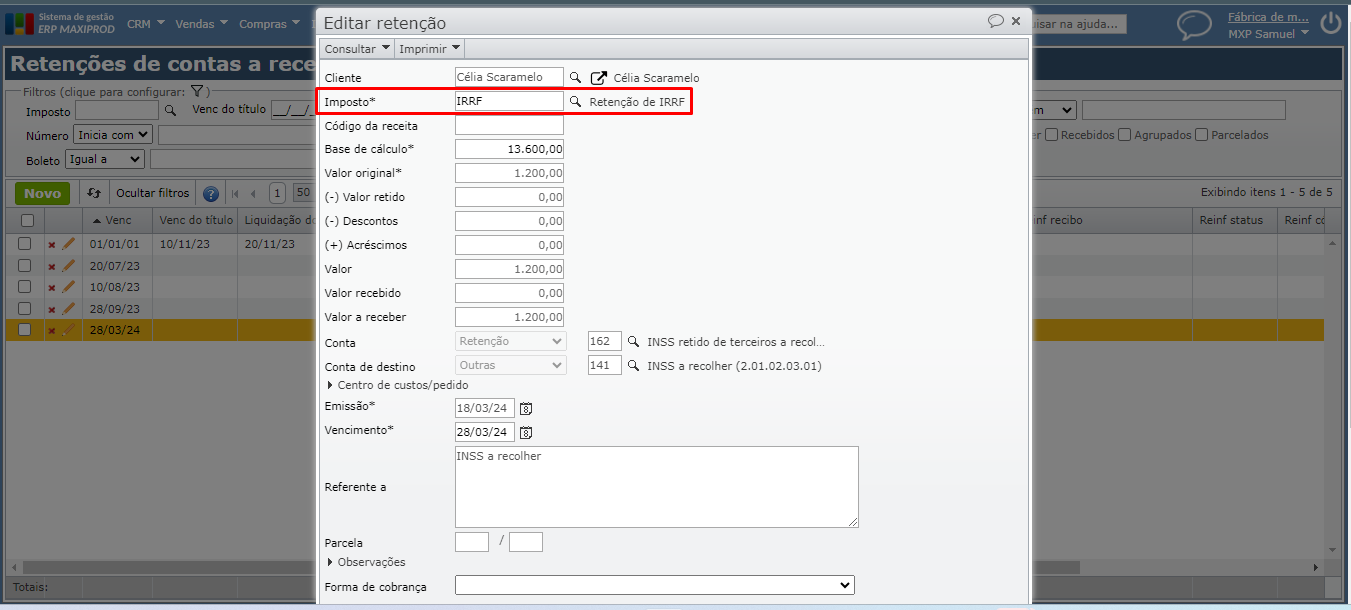

1) Na janela de criação da retenção a receber/pagar que não tenha sido originada de nota fiscal, ou seja, esteja sendo lançada manualmente, o campo “Base de cálculo” (do imposto retido na NF) é de preenchimento obrigatório.

2) Para retenções originadas de notas fiscais, o campo inicializa a base de cálculo do imposto retido na NF.

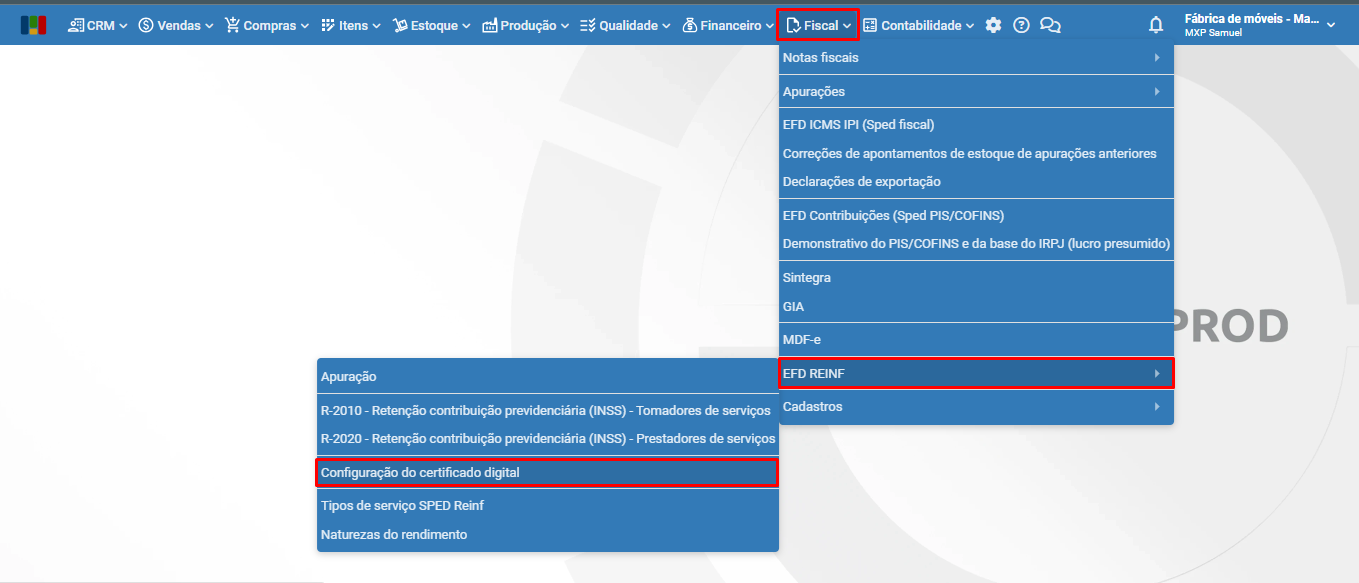

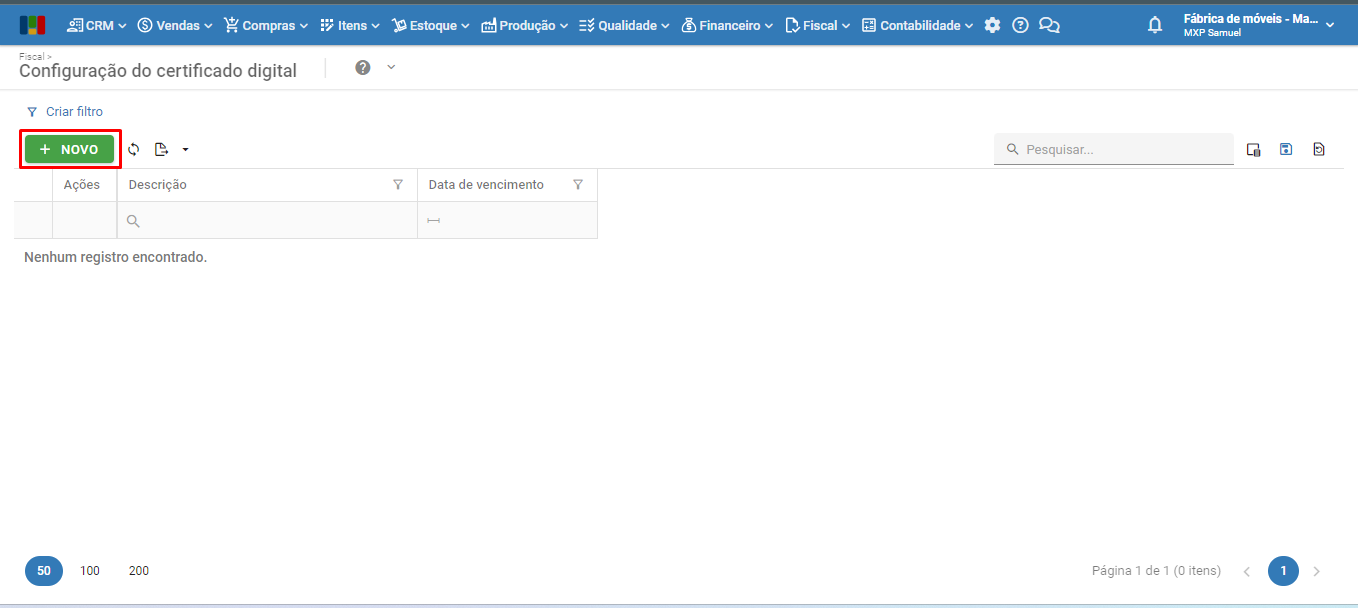

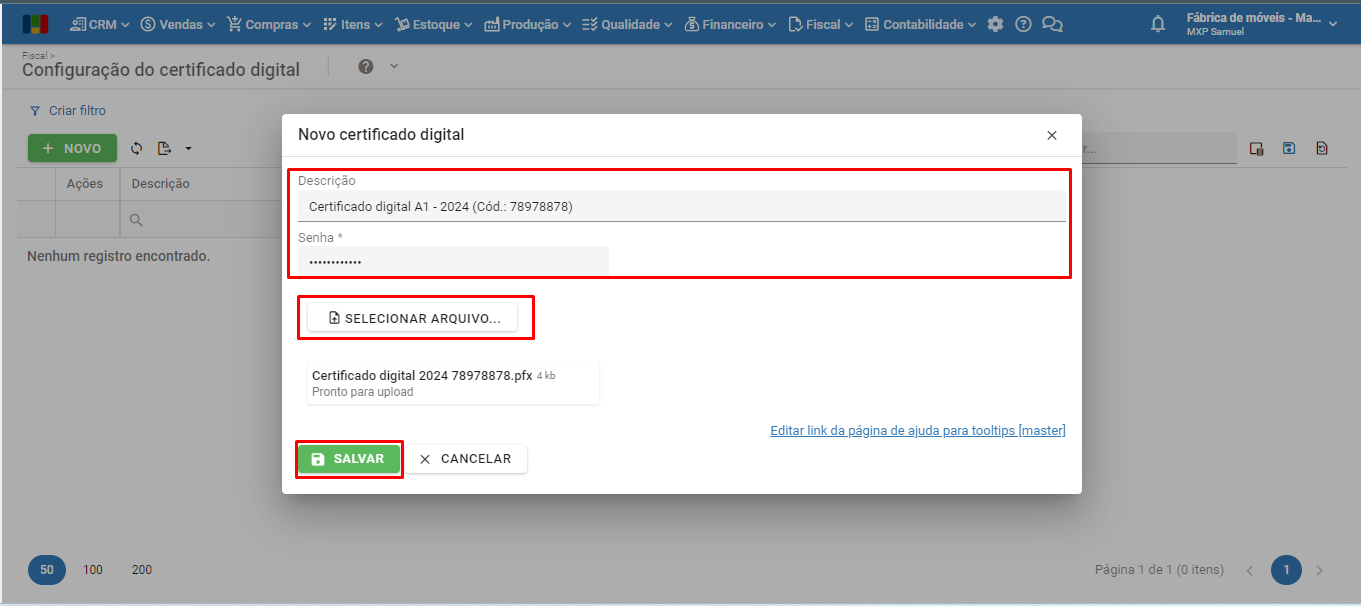

Configuração do certificado digital para transmissão da EFD-Reinf

1) Acesse o menu superior “Fiscal > EFD REINF > Configuração do certificado digital”.

2) Na tela de “Configuração do certificado digital” clique no botão verde “Novo”.

3) Clique no botão “Selecionar arquivo” para importar o certificado digital (modelo A1). Digite uma descrição e a senha do certificado, e clique no botão verde “Salvar”.

Observação: Para a transmissão da EFD-Reinf, atualmente o ERP MAXIPROD aceita apenas certificados digitais do tipo A1. Para saber sobre certificados digitais, utilizados na emissão e importação de notas fiscais, clique aqui.

Apuração da EFD-Reinf

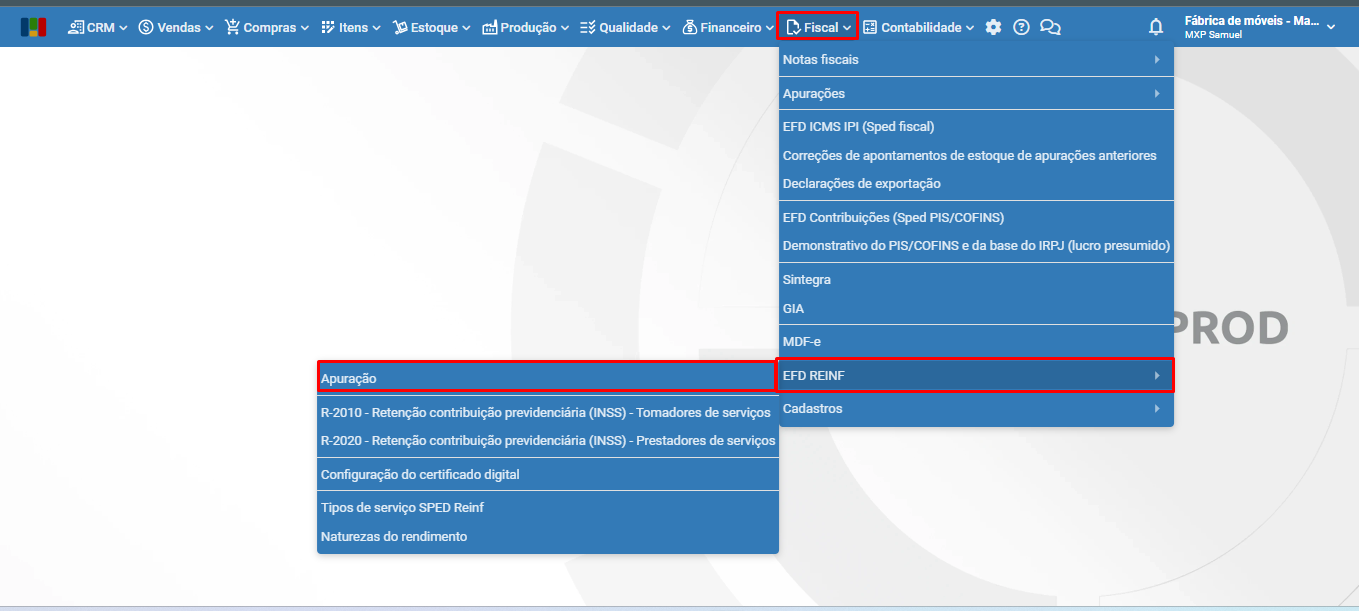

1) Acesse o menu superior “Fiscal > EFD REINF > Apuração”.

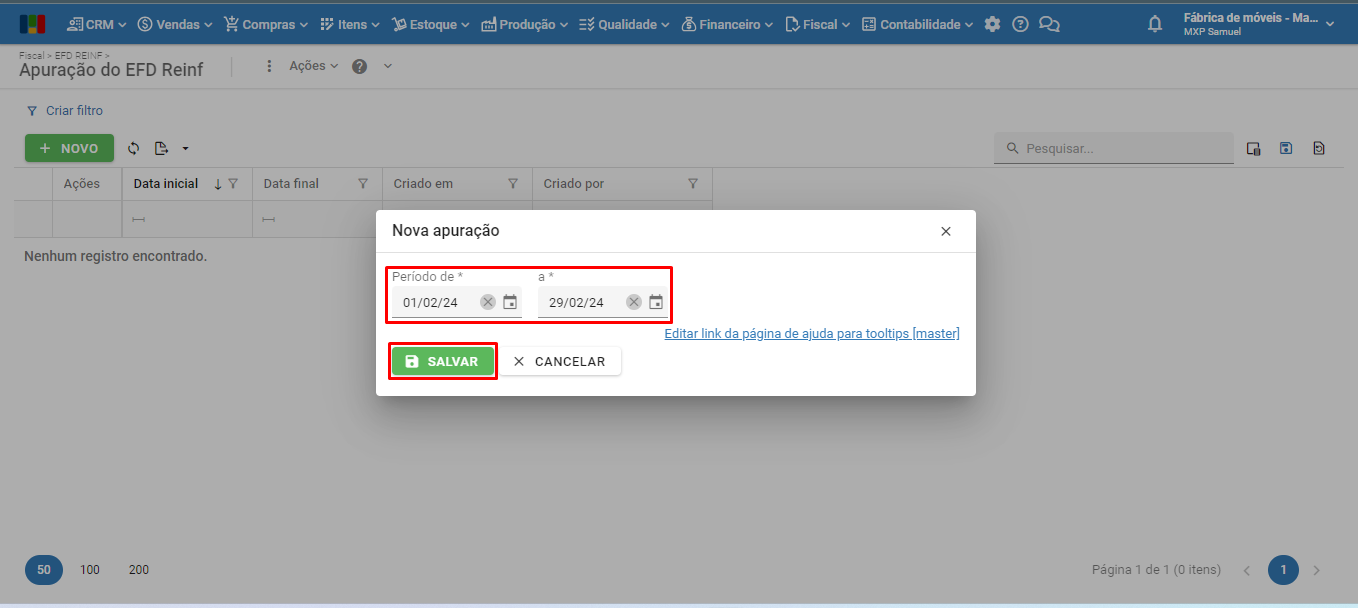

2) Clique no botão verde “Novo” para criar uma nova apuração. Informe o período da apuração nos campos de data, por exemplo: 01/02/24 a 29/02/24. Ao final, clique no botão verde “Salvar”.

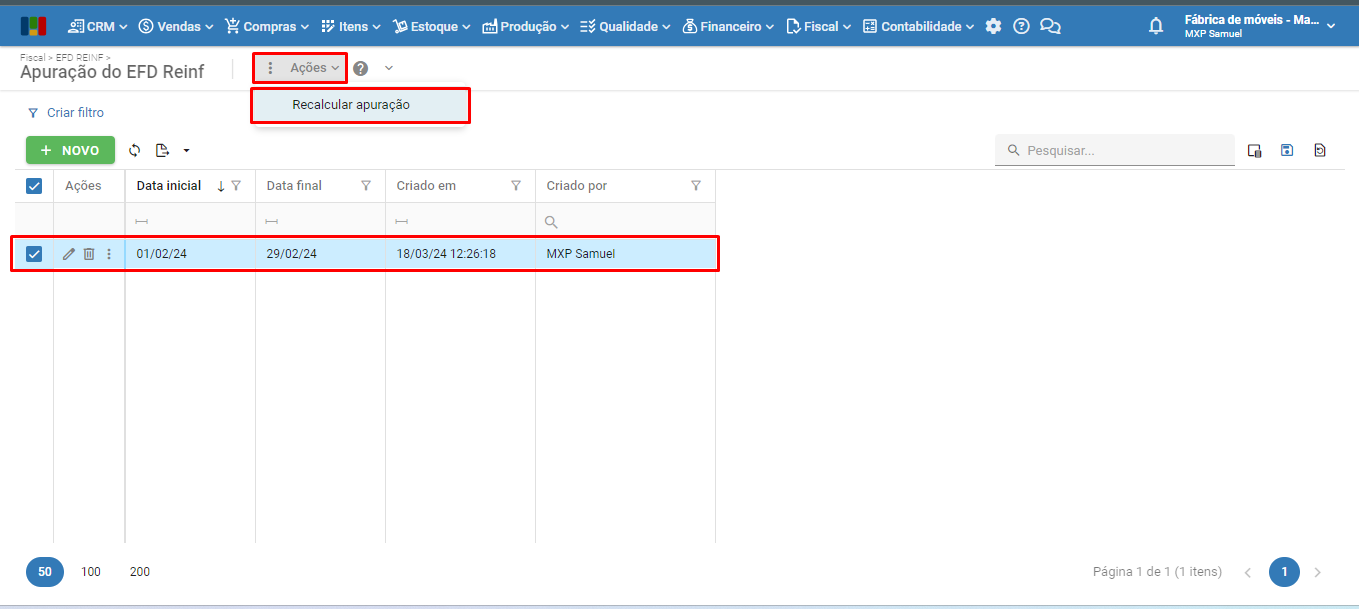

3) Para recalcular uma apuração, selecione-a e acesse o submenu “Ações > Recalcular apuração”.

4) O recálculo pode ser feito clicando nos “três pontinhos” na linha da apuração, e clicando em “Ações > Recalcular apuração”.

R-2010 – Retenção contribuição previdenciária (INSS) – Tomadores de serviços

No registro 2010 são consideradas retenções de INSS a pagar, que estejam emitidas ou liquidadas, cuja data de movimentação esteja entre a data inicial e a data final da apuração. Os eventos são agrupados por fornecedor.

1) Feita a apuração, para enviar o evento “R-2010 – Retenção contribuição previdenciária – Tomadores de Serviços”, acesse o menu superior “Fiscal > EFD REINF > R-2010 – Retenção contribuição previdenciária (INSS) – Tomadores de serviços”.

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-2020 – Retenção contribuição previdenciária – Prestadores de serviços”.

3) O usuário também pode fazer o envio clicando nos “três pontinhos” da linha do registro, e em “Ações > Enviar evento R-2020 – Retenção contribuição previdenciária – Prestadores de serviços”.

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-2010 – Retenção contribuição previdenciária – Prestadores de serviços”.

R-2020 – Retenção contribuição previdenciária (INSS) – Prestadores de serviços

No registro 2020 são consideradas retenções de INSS a receber, que estejam emitidas ou liquidadas, cuja data de movimentação esteja entre a data inicial e a data final da apuração. Os eventos são agrupados por cliente.

1) Feita a apuração, para enviar o evento “R-2020 – Retenção contribuição previdenciária (INSS) – Prestadores de serviços”, acesse o menu superior “Fiscal > EFD REINF > R-2020 – Retenção contribuição previdenciária (INSS) – Prestadores de serviços”.

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-2020 – Retenção contribuição previdenciária – Prestadores de serviços”.

3) O usuário também pode fazer o envio clicando nos “três pontinhos” da linha do registro, e clicando em “Ações > Enviar evento R-2020 – Retenção contribuição previdenciária – Prestadores de serviços”.

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-2020 – Retenção contribuição previdenciária – Prestadores de serviços”.

R-4010 – Pagamentos/créditos a beneficiário pessoa física

No registro R-4010 são considerados pagamentos/créditos a beneficiário pessoa física (essa informação está no cadastro da empresa, empresas com CPF são do tipo “Pessoa física”), emitidos ou liquidados, cuja data de movimentação/liquidação esteja entre as datas inicial e final da apuração. Os eventos são agrupados por fornecedor. São considerados:

- retenções: se o imposto for o “IRRF – ID: 15” e o fornecedor do tipo pessoa física. A data a ser considerada é a data do movimento.

- título ou despesa a pagar: se o campo “Natureza do rendimento” na seção “EFD REINF” estiver preenchido. Será considerada a data de liquidação.

1) Feita a apuração, para enviar o evento “R-4010 – Pagamentos/créditos a beneficiário pessoa física”, acesse o menu superior “Fiscal > EFD REINF > R-4010 – Pagamentos/créditos a beneficiário pessoa física”.

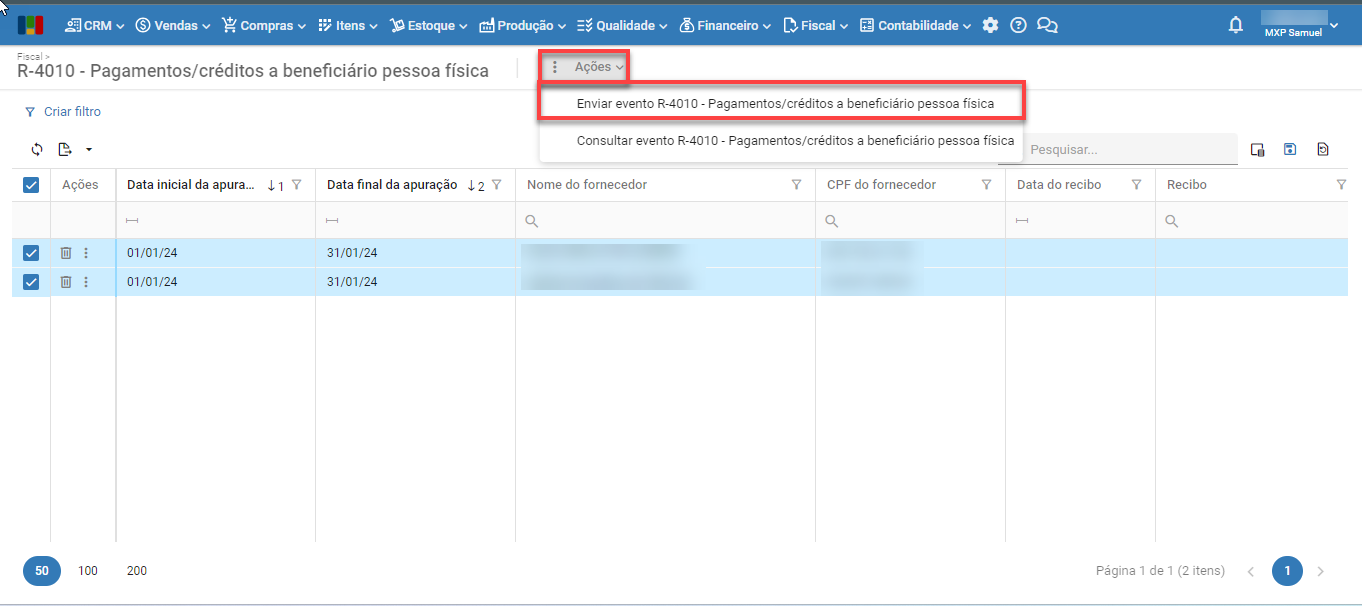

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-4010 – Pagamentos/créditos a beneficiário pessoa física”.

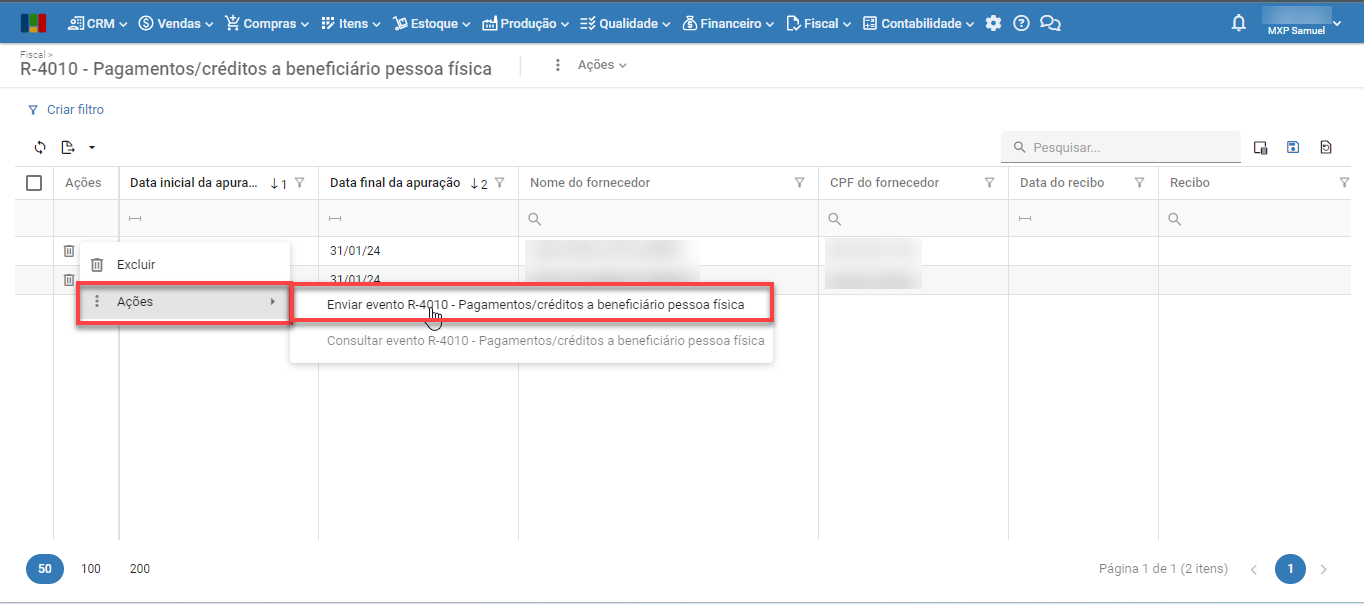

3) Pode-se também fazer o envio clicando nos “três pontinhos” da linha do registro, e acessando “Ações > Enviar evento R-4010 – Pagamentos/créditos a beneficiário pessoa física”.

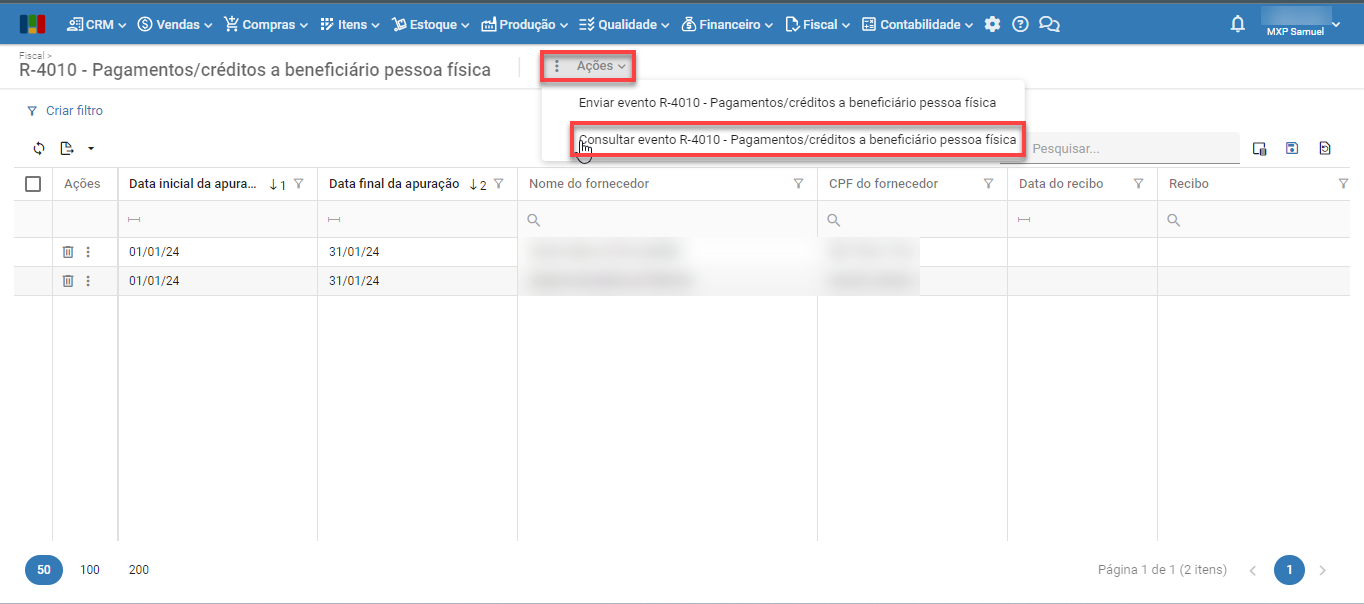

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-4010 – Pagamentos/créditos a beneficiário pessoa física”.

R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica

No registro R-4020 são considerados pagamentos/créditos a beneficiário pessoa jurídica (essa informação está no cadastro da empresa, empresas com CNPJ são do tipo “Pessoa jurídica”), emitidos ou liquidados, cuja data de movimentação/liquidação esteja entre a data inicial e a data final da apuração e o campo “Natureza do rendimento” na seção “EFD REINF” estiver preenchido. Os eventos são agrupados por fornecedor. São considerados:

- retenções a pagar: se o imposto for “IRRF – ID: 15”, “PIS ret – ID: 11”, “COFINS ret – ID: 12”, “CSLL ret – ID: 13”, “PIS/COFINS/CSLL ret – ID: 17”. A data a ser considerada é a data do movimento.

- título ou despesa a pagar: se o campo “Natureza do rendimento” na seção “EFD REINF” estiver preenchido. Será considerada a data de liquidação.

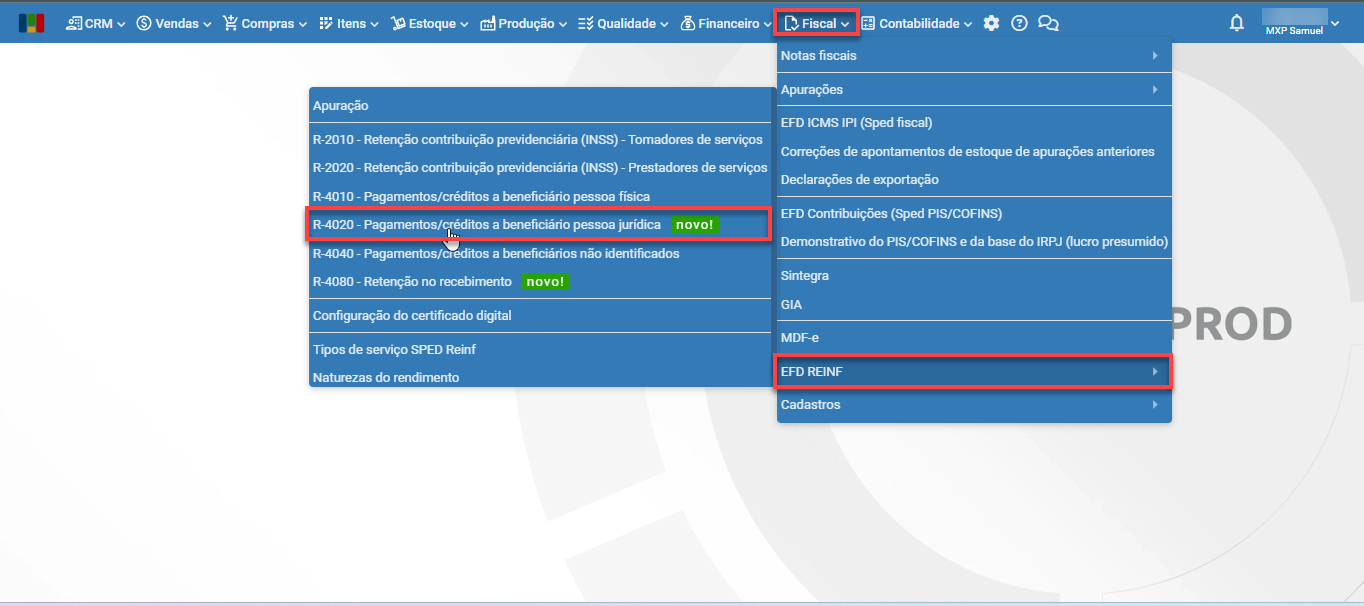

1) Feita a apuração, para enviar o evento “R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica”, acesse o menu superior “Fiscal > EFD REINF > R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica”.

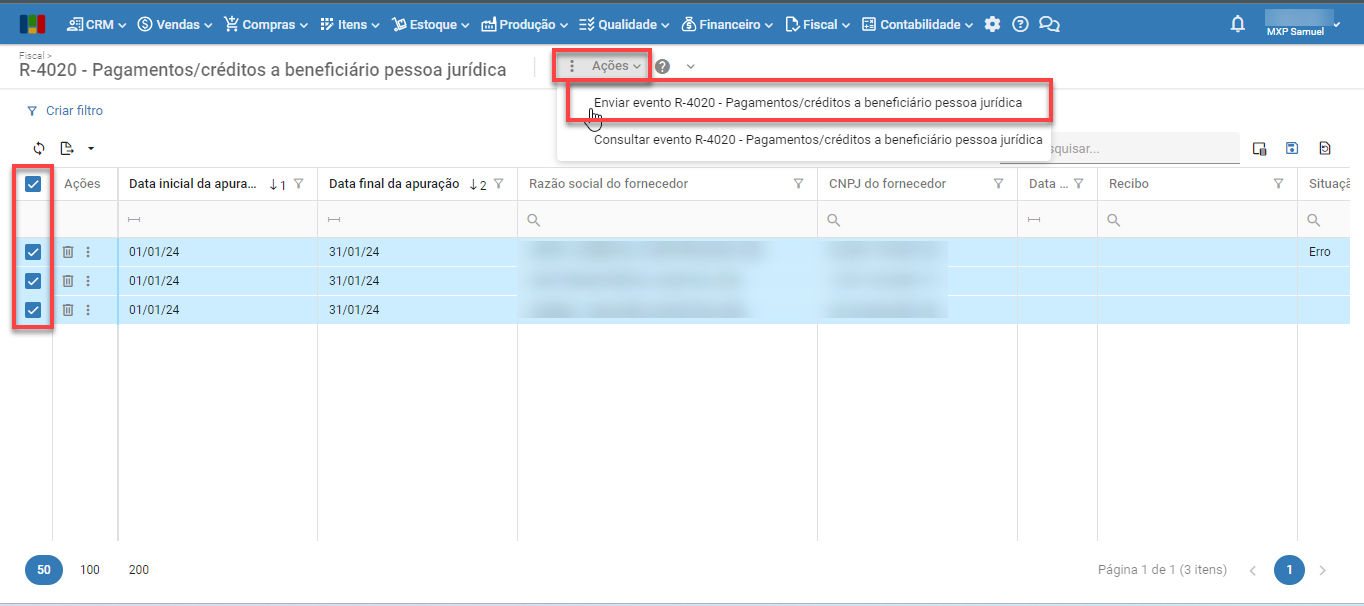

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica”.

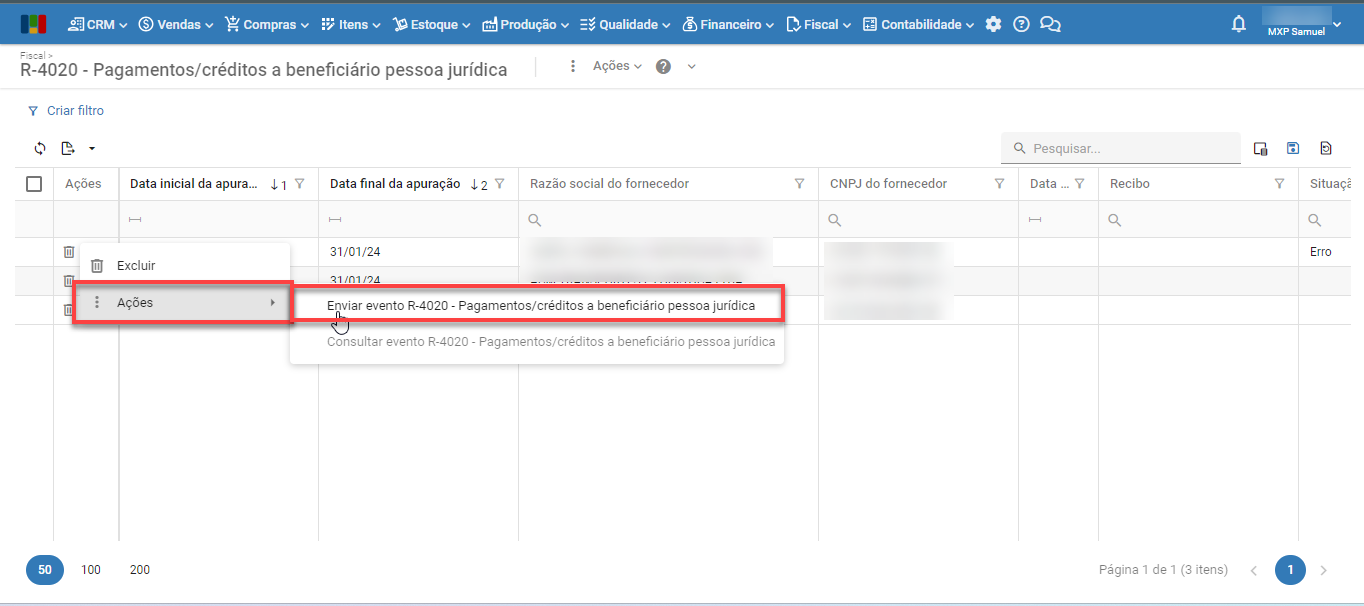

3) O usuário também pode fazer o envio clicando nos “três pontinhos” da linha do registro, e acessando “Ações > Enviar evento R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica”.

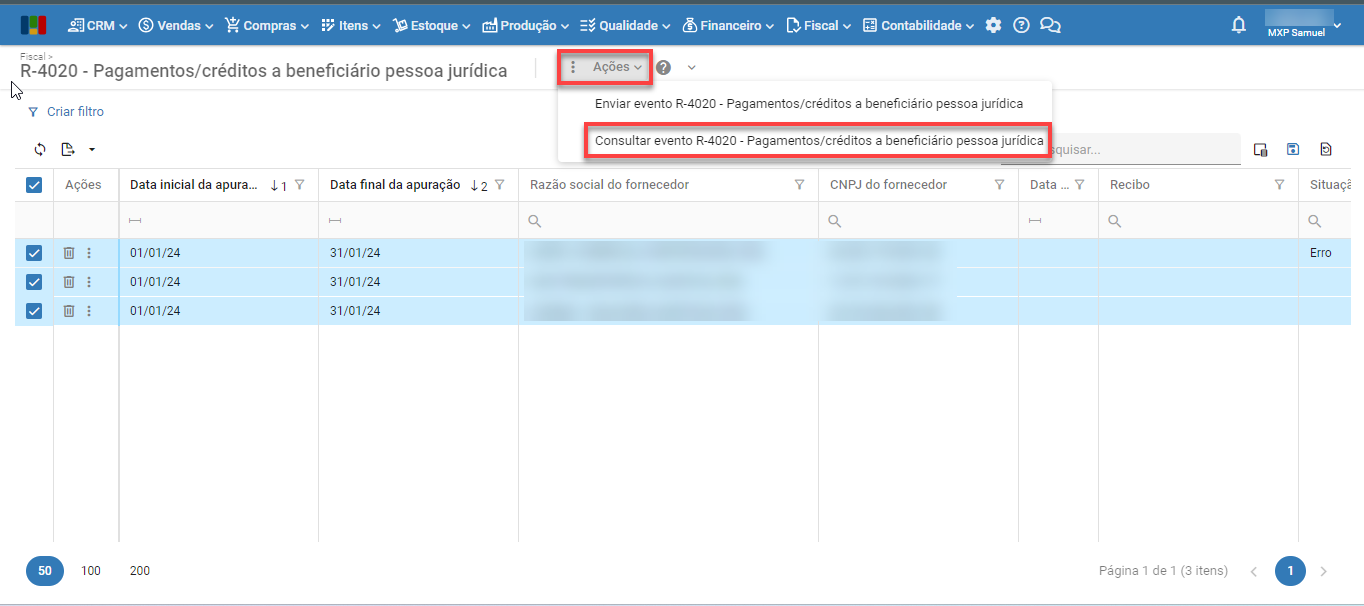

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica”.

R-4040 – Pagamentos/créditos a beneficiários não identificados

No registro R-4040 são considerados pagamentos/créditos a beneficiários não identificados, emitidos ou liquidados, cuja data de movimentação/liquidação esteja entre as datas inicial e final da apuração. Os eventos são agrupados por retenção. São considerados:

- apenas retenções: cujo imposto do título seja o “IRRF – ID: 15”, onde o fornecedor do título esteja em branco e o campo “Natureza do rendimento” na seção “EFD REINF” esteja preenchido. Será considerada a data de movimentação.

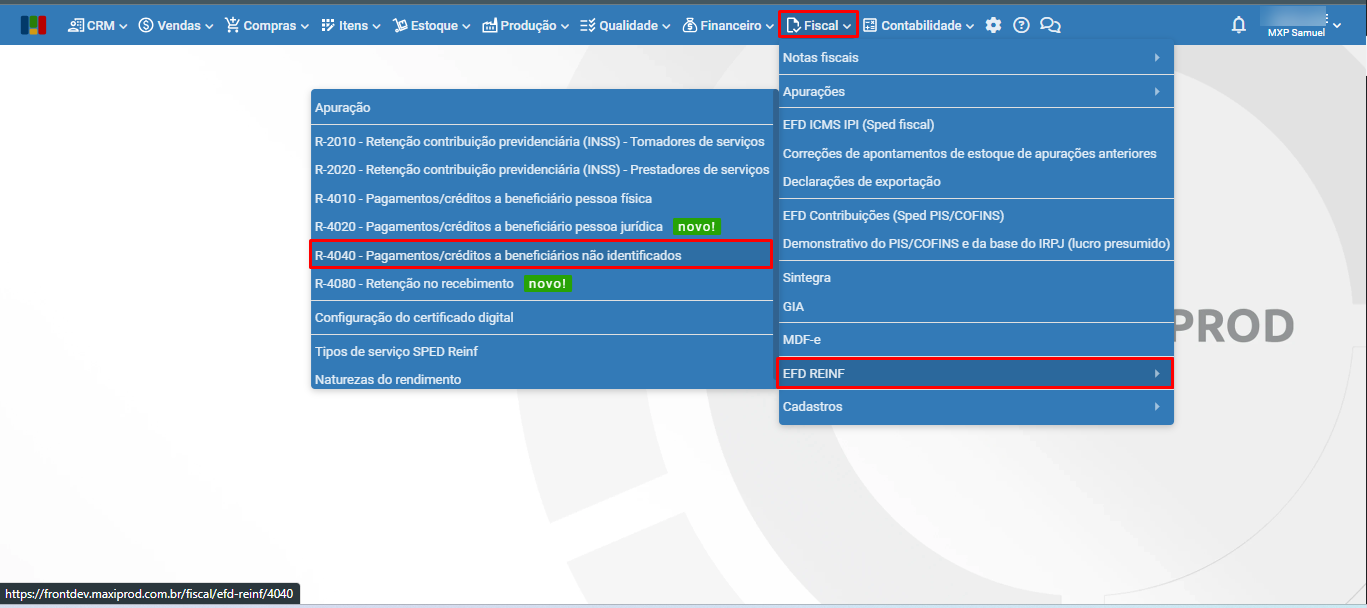

1) Feita a apuração, para enviar o evento “R-4040 – Pagamentos/créditos a beneficiários não identificados”, acesse o menu superior “Fiscal > EFD REINF > R-4040 – Pagamentos/créditos a beneficiários não identificados”.

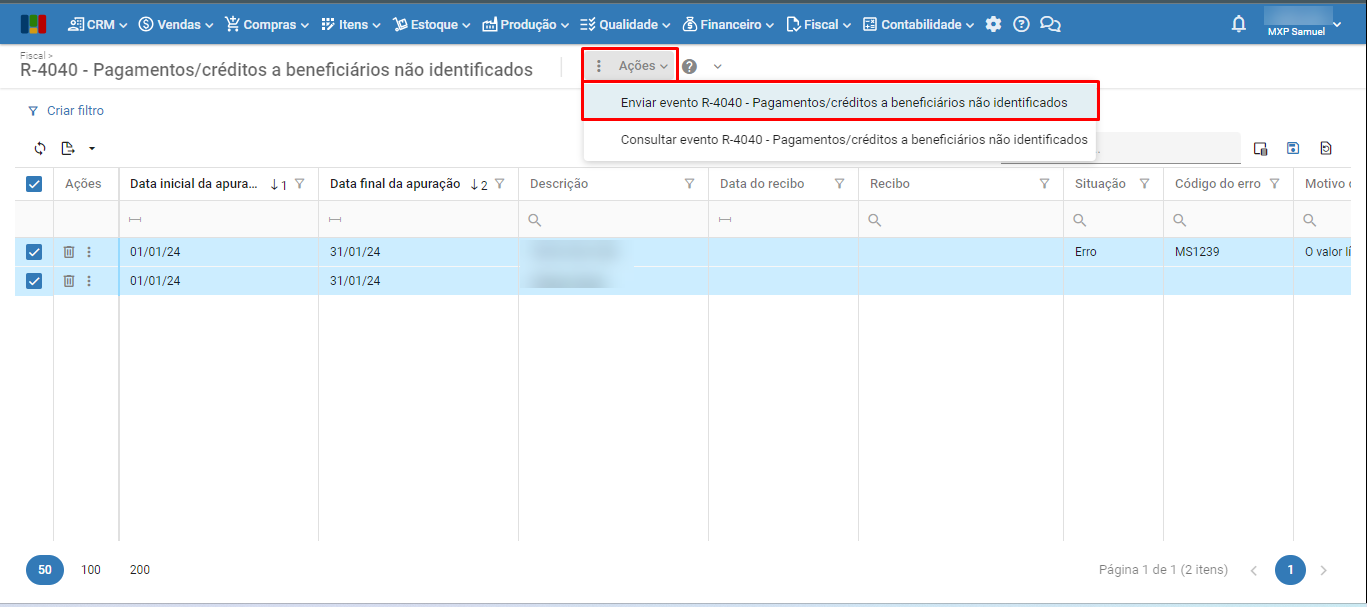

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-4040 – Pagamentos/créditos a beneficiários não identificados”.

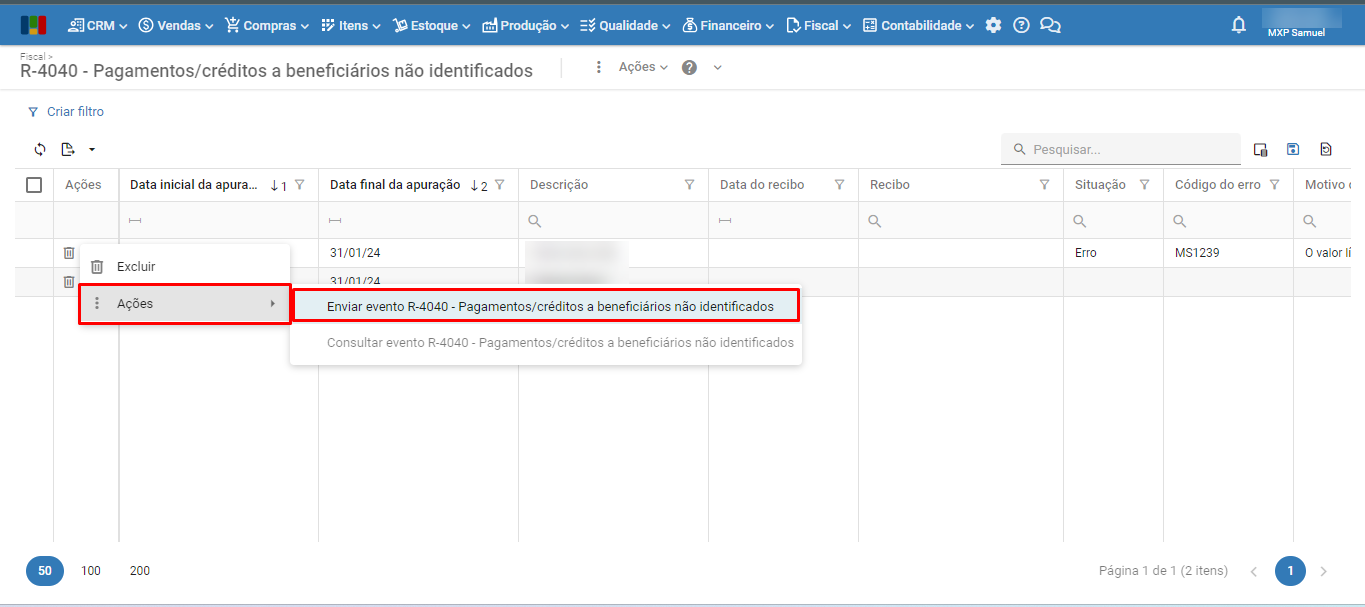

3) O usuário também pode fazer o envio clicando nos “três pontinhos” da linha do registro, e acessando “Ações > Enviar evento R-4040 – Pagamentos/créditos a beneficiários não identificados”.

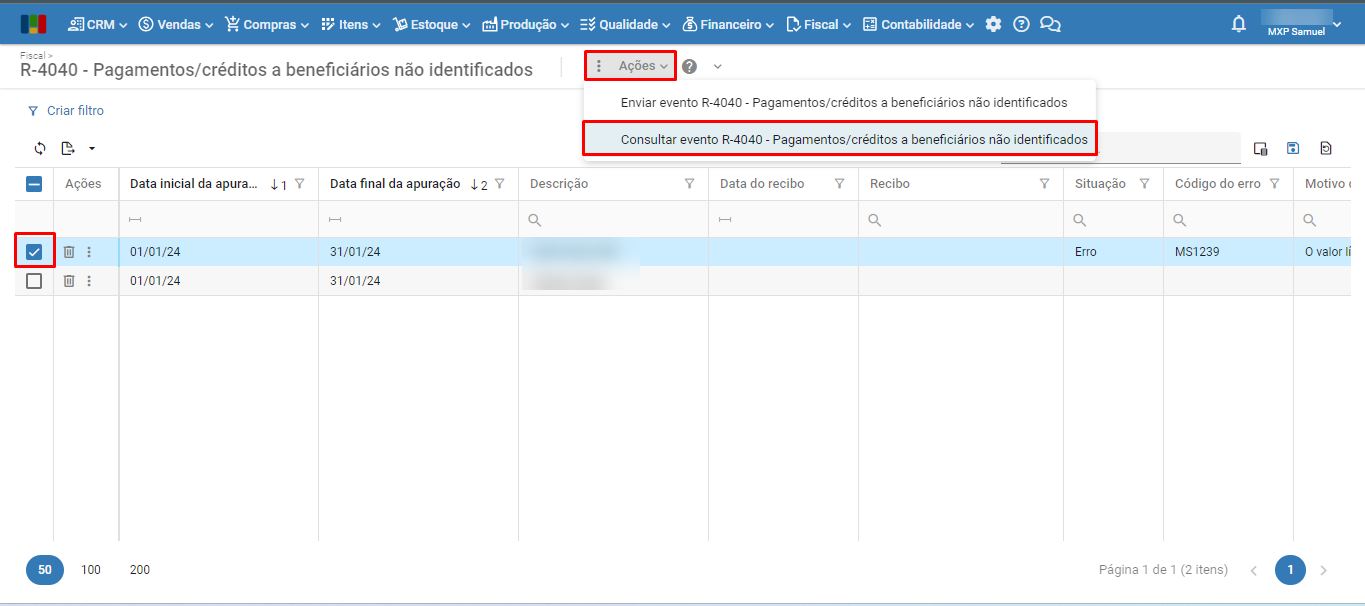

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-4040 – Pagamentos/créditos a beneficiários não identificados”.

R-4080 – Retenção no recebimento

No registro R-4080 são considerados recebimentos de clientes pessoa jurídica, emitidos ou liquidados, cuja data de movimentação esteja entre a data inicial e a data final da apuração. Os eventos são agrupados por cliente. São considerados:

- apenas retenções: se o imposto for o “IRRF – ID: 15”, o cliente do tipo pessoa jurídica (essa informação está no cadastro da empresa, empresas com CNPJ são do tipo “Pessoa jurídica”) e o campo “Natureza do rendimento” na seção “EFD REINF” estiver preenchido. Será considerada a data de movimentação.

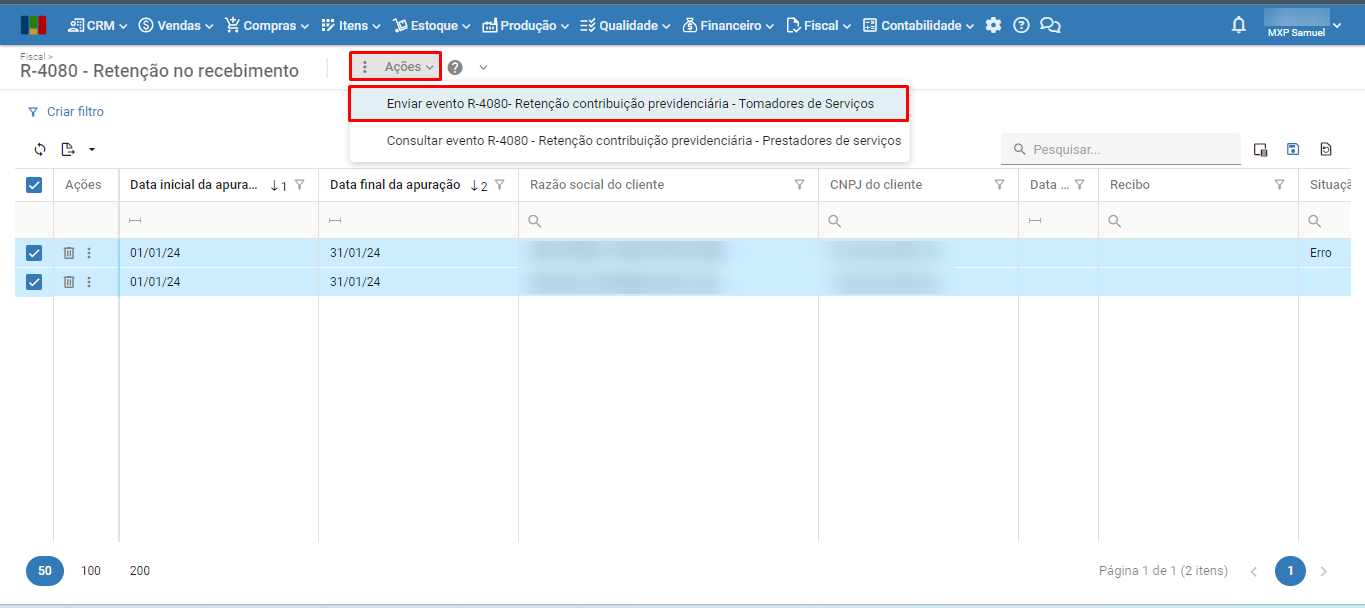

1) Feita a apuração, para enviar o evento “R-4080 – Retenção no recebimento”, acesse o menu superior “Fiscal > EFD REINF > R-4080 – Retenção no recebimento”.

2) Na tela do evento, selecione os registros a transmitir e acesse o menu “Ações > Enviar evento R-4080 – Retenção no recebimento”.

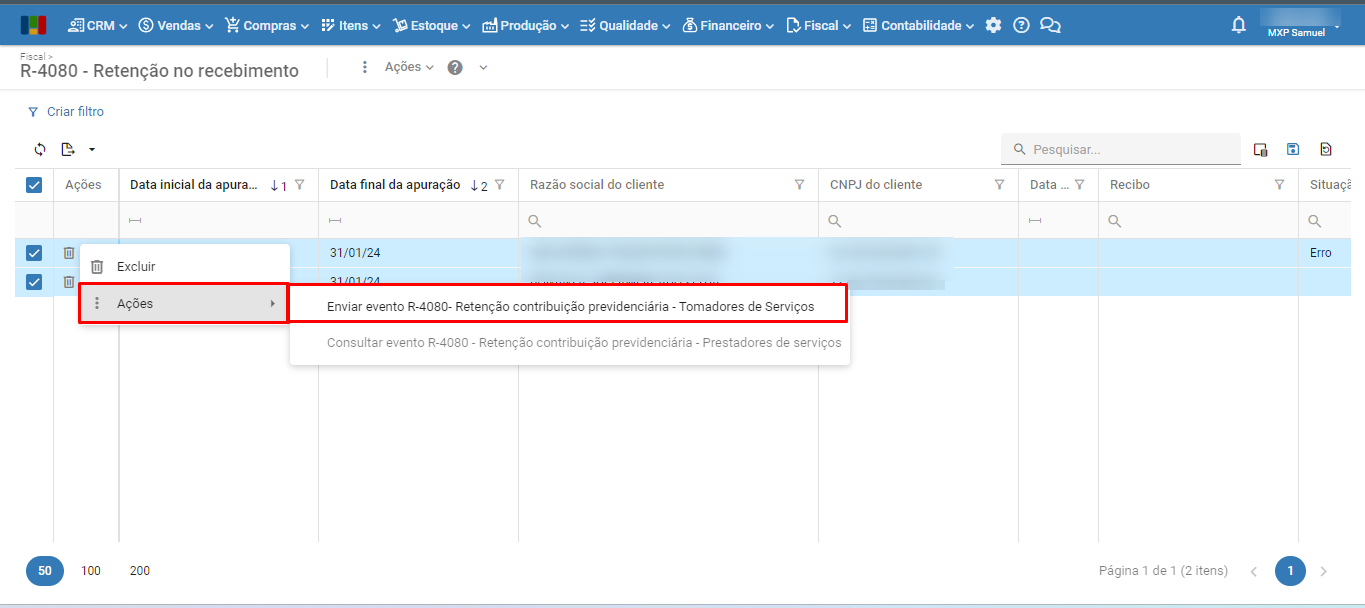

3) O usuário também pode fazer o envio clicando nos “três pontinhos” da linha do registro, e acessando “Ações > Enviar evento R-4080 – Retenção no recebimento”.

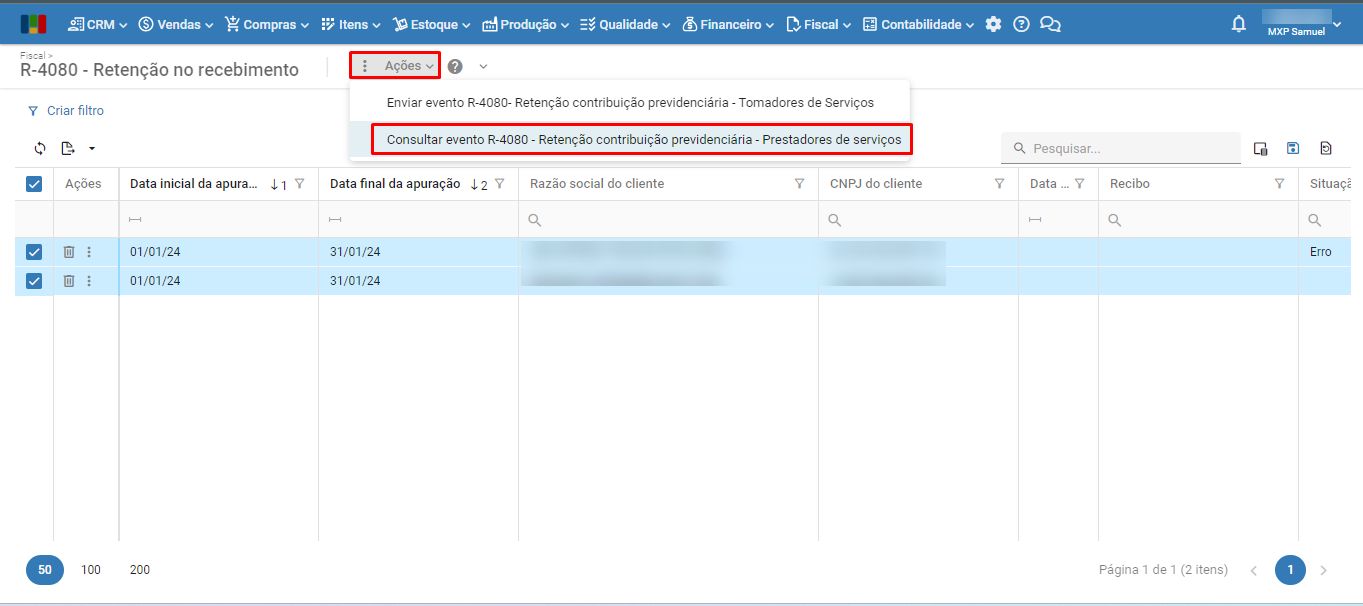

4) A situação da transmissão do registro pode ser consultada por meio da opção “Consultar evento R-4080 – Retenção no recebimento”.

Códigos de erro

1) Se um registro de retenção não foi transmitido com sucesso, é exibido um código de erro e o motivo pode ser consultado na própria tela do evento, nas colunas “Código do erro” e “Motivo do erro” (para encontrar estas colunas, navegue com a barra de rolagem horizontal para a direita):

2) Às vezes, um código de erro pode resultar de vários motivos. O código “MS1028” da imagem acima resulta da não permissão do envio de mais de um evento para o mesmo contribuinte, num mesmo período de apuração para um mesmo estabelecimento e prestador, exceto para retificação de um evento enviado anteriormente ou se o evento anterior tiver sido excluído.

3) Dependendo do erro, deve ser corrigido, desfazendo a emissão/recebimento da NF e alterando os dados necessários. Já, no caso de alguns outros erros, como a falta de preenchimento do tipo de serviço do item, a correção pode ser feita apenas no cadastro do registro.

4) Feitas as correções, o usuário deve recalcular a apuração e retornar à respectiva tela para fazer nova tentativa de transmissão do evento referente ao registro anteriormente rejeitado.

Importante: a lista com todos os códigos de erro e seus motivos pode ser consultada no site da Receita Federal, clique aqui para consultar.