A ECF (Escrituração Contábil Fiscal) é uma obrigação acessória das pessoas jurídicas, que tem por finalidade informar à Receita Federal todas as operações que afetam a composição da base de cálculo e valor do Imposto sobre a Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL). Veja nesta página de ajuda sobre a ECF e as apurações em empresas do Lucro Real.

Esta página mostra:

- Configurações para apuração do IRPJ e CSLL nas contas contábeis

- Contas da parte B do Lucro Real

- Apuração do LALUR e IRPJ do Lucro Real

- Apuração do LACS e CSLL do Lucro Real

- Informativo da composição de custos do Lucro Real

- Configuração da Escrituração Contábil Fiscal

- Geração da ECF

- Recuperação da ECF

- Como realizar a recuperação da ECF anterior?

Veja também:

Para gerar a ECF é necessário incluir o opcional “ECF e apurações do IRPJ e CSLL, LALUR e LACS” na assinatura do ERP MAXIPROD.

Configurações para apuração do IRPJ e CSLL nas contas contábeis

1) Acesse a tela de contas contábeis através do menu superior “Contabilidade > Cadastros > Contas contábeis”.

2) Clique no lápis de edição para editar a conta contábil a ser configurada para fazer parte das apurações do IRPJ e CSLL.

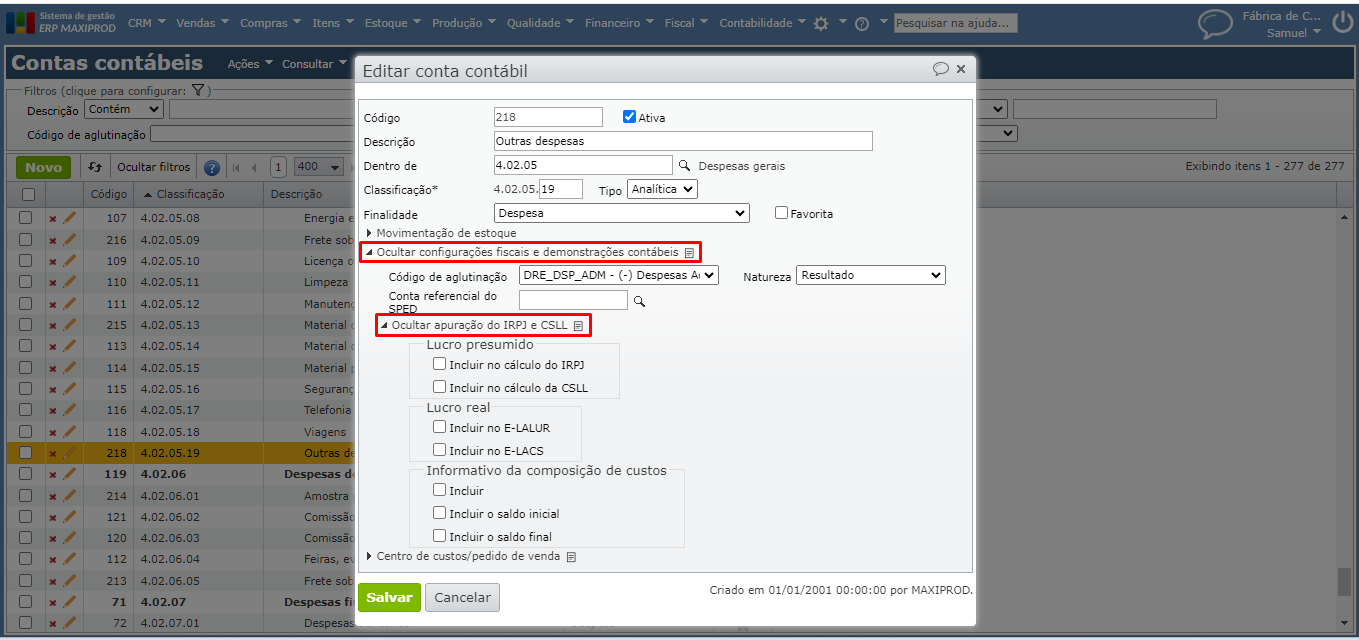

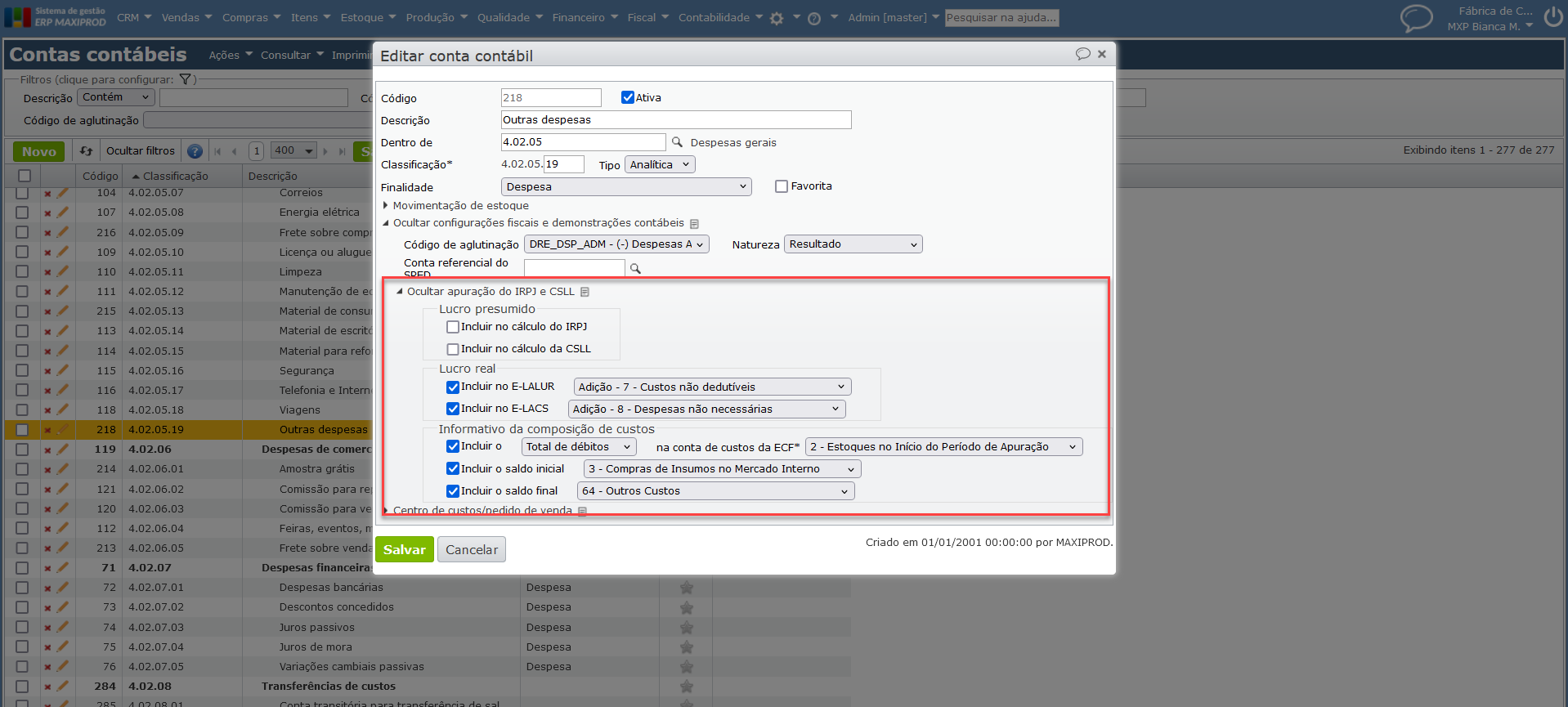

3) Na edição da conta contábil, expanda a seção “Configurações fiscais e demonstrações contábeis” e, na seção “Apuração do IRPJ e CSLL”, faça as configurações conforme o regime tributário da empresa e demais particularidades.

4) Ao marcar a caixa de seleção de cada opção, o sistema disponibiliza um menu com as opções, que correspondem às tabelas da Receita Federal. Para saber mais, clique aqui.

Obs.: Os preenchimentos abaixo são meramente ilustrativos.

5) Veja abaixo algumas informações a respeito da configuração do Lucro real:

- Incluir no E-LALUR: permite selecionar uma opção da lista pré-definida, do tipo “Adição”, “Exclusão” ou “Compensação”.

- Incluir no E-LACS: permite selecionar uma opção da lista pré-definida, do tipo “Adição”, “Exclusão” ou “Compensação”.

Informativo da composição de custos: é o registro L210 da ECF, responsável por “Desmembrar” a conta de CPV (Custo de produtos vendidos) ou CMV (Custo da mercadoria vendida).

- Incluir: caixa de seleção que define se a conta contábil será incluída no informativo de custos. O usuário pode escolher entre incluir o “Total de débitos”, “Total de créditos” ou “Saldo líquido” na conta de custos da ECF a ser escolhida no menu exibido mais à direita.

- Incluir o saldo inicial: caixa de seleção que define se a conta contábil será incluída no informativo de custos, com o saldo inicial da conta a ser escolhida no menu exibido à direita, quando a opção estiver marcada.

- Incluir o saldo final: caixa de seleção que define se a conta contábil será incluída no informativo de custos, com o saldo final da conta a ser escolhida no menu exibido à direita, quando a opção estiver marcada.

6) Pode-se configurar os vínculos entre conta contábil e centro de custos do informativo da composição de custos com a opção “Incluir”. Para isso:

a) Acesse o menu superior “Contabilidade > Cadastros > Vínculos entre contas contábeis e centro de custos”.

b) Ao editar um vínculo existente ou criar um novo vínculo, na seção “Informativo da composição de custos” pode-se usar a opção “Incluir”.

c) A opção “Incluir”, consiste da caixa de seleção que define se o cento de custos vinculado àquela conta será incluído no informativo de custos. O usuário pode escolher entre incluir o “Total de débitos”, “Total de créditos” ou “Saldo líquido” na conta de custos da ECF a ser escolhida no menu exibido mais a direita.

Contas da parte B do Lucro Real

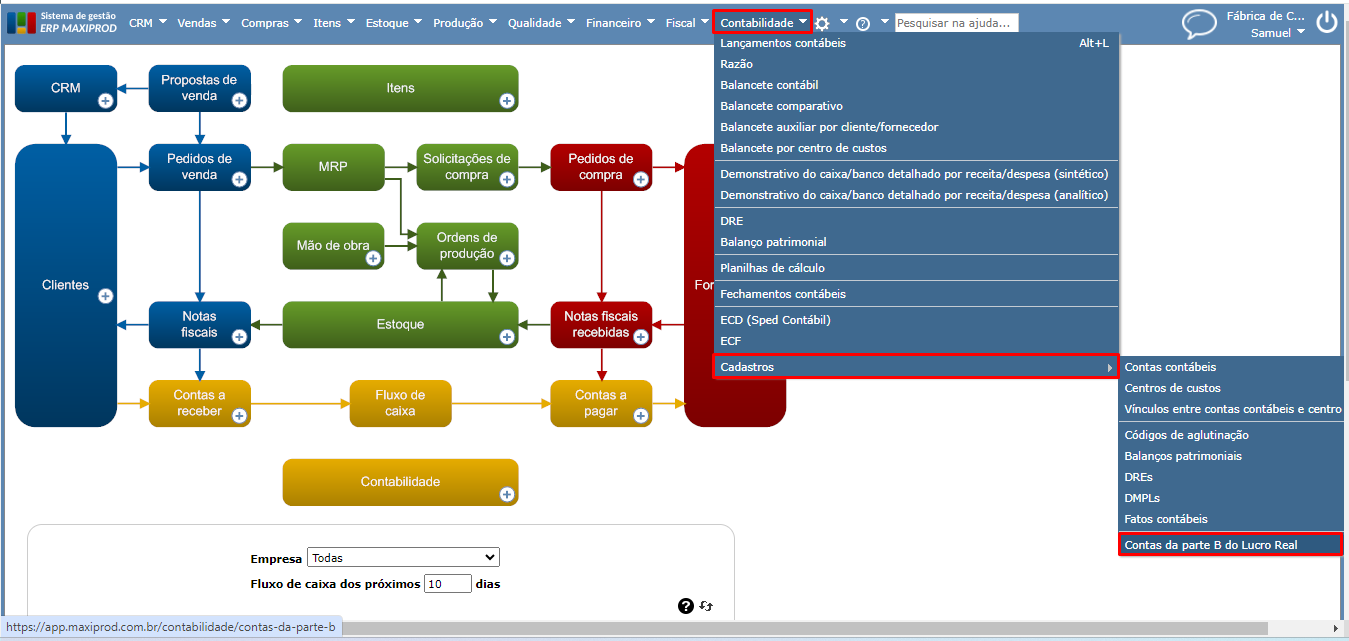

1) Clique no menu superior “Contabilidade > Cadastros > Contas da parte B do Lucro Real”.

2) Clique no botão verde “+ Novo” para adicionar uma nova conta. Na tela aberta, preencha o código, defina o tributo (IRPJ ou CSLL), informe a descrição da conta, preencha a data de criação, selecione o código padrão da parte B, e clique em “Salvar”.

Propriedades da Conta da parte B:

- Código: Código atribuído pelo contribuinte para definir a conta da parte B. Não é possível ter duas contas com o mesmo código e tipo de tributo.

- Tipo do tributo: Pode ser do imposto “IRPJ” ou “CSLL”, cada respectiva conta irá aparecer na aba de “Lançamentos da parte B” conforme o tributo. Se é “IRPJ” irá aparecer na apuração do LALUR e IRPJ, se é “CSLL” , irá aparecer na apuração do LACS e CSLL.

- Descrição: Descrição atribuída pelo contribuinte para identificar a conta da parte B. Campo livre de texto.

- Data de criação: Data em que a conta da parte B foi criada. Deve ser obrigatoriamente menor ou igual ao período de apuração que estiver sendo gerada. Geralmente, as contas da parte B são iguais em todas as apurações, desde o início do histórico de entregas da ECF pela empresa.

- Código padrão da parte B: Lista fixa definida pela RFB para definir os códigos da parte B.

Apuração do LALUR e IRPJ do Lucro Real

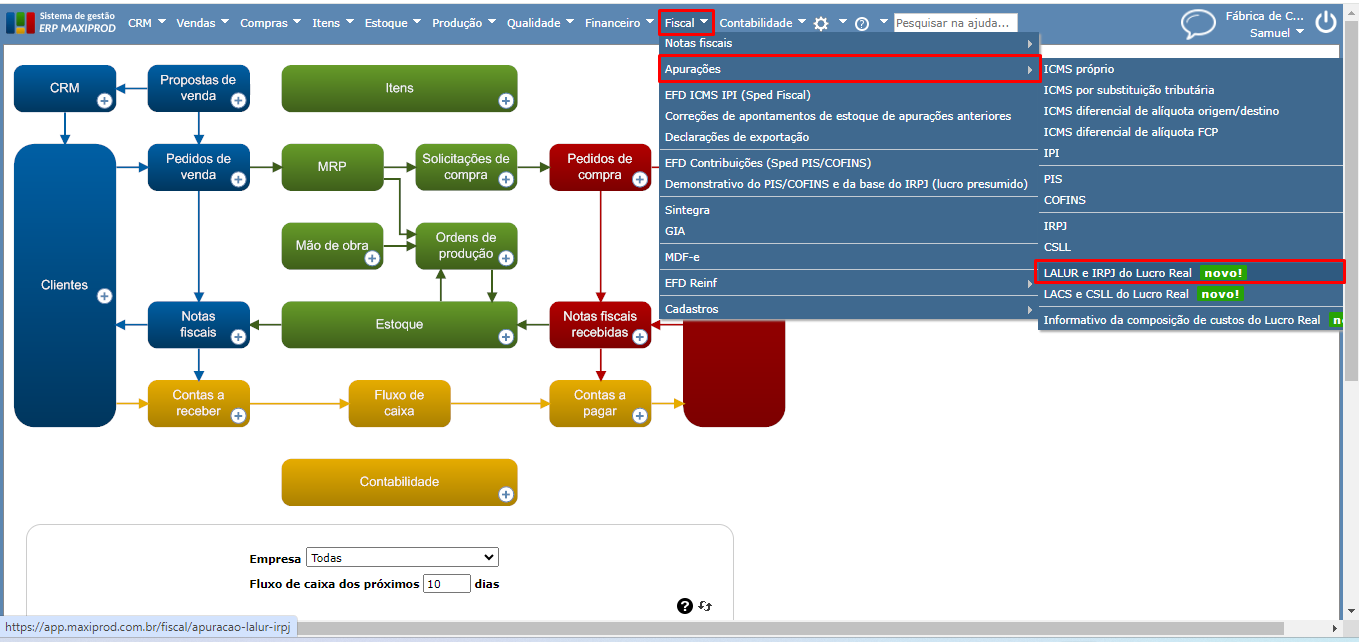

1) Clique no menu superior “Fiscal > Apurações > LALUR e IRPJ do Lucro Real”.

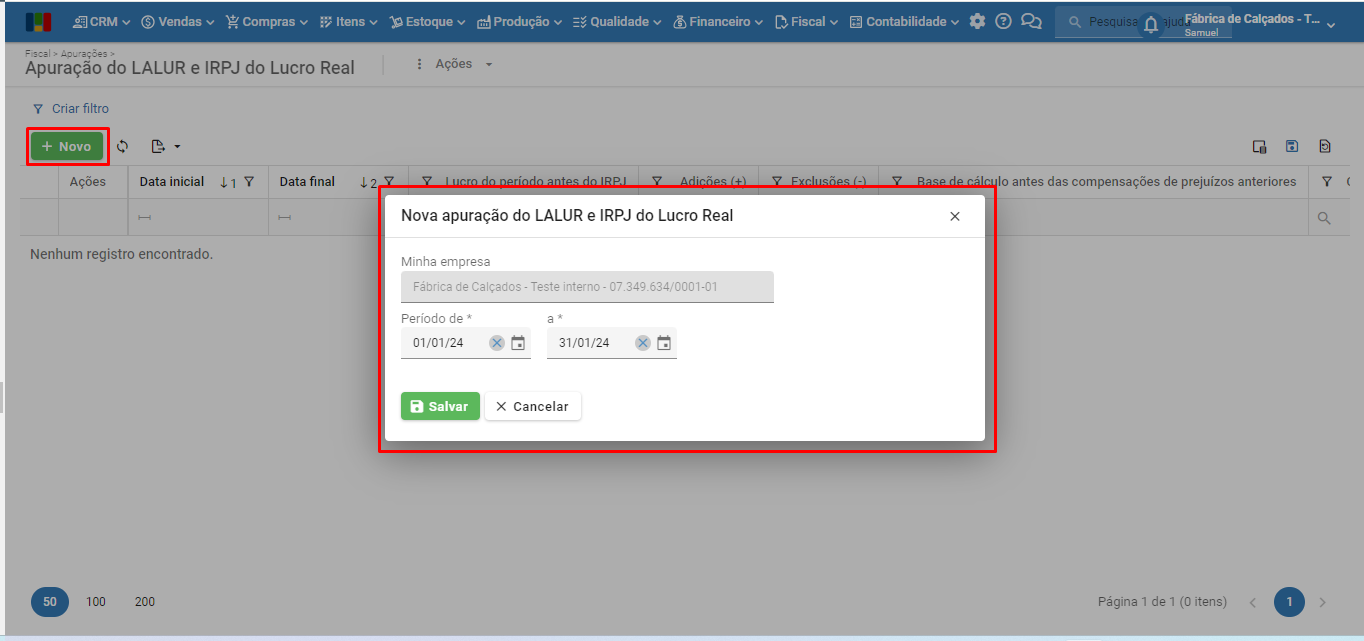

2) Clique no botão verde “+ Novo” para criar uma nova apuração. A seguir, preencha o período da apuração, e clique em “Salvar”.

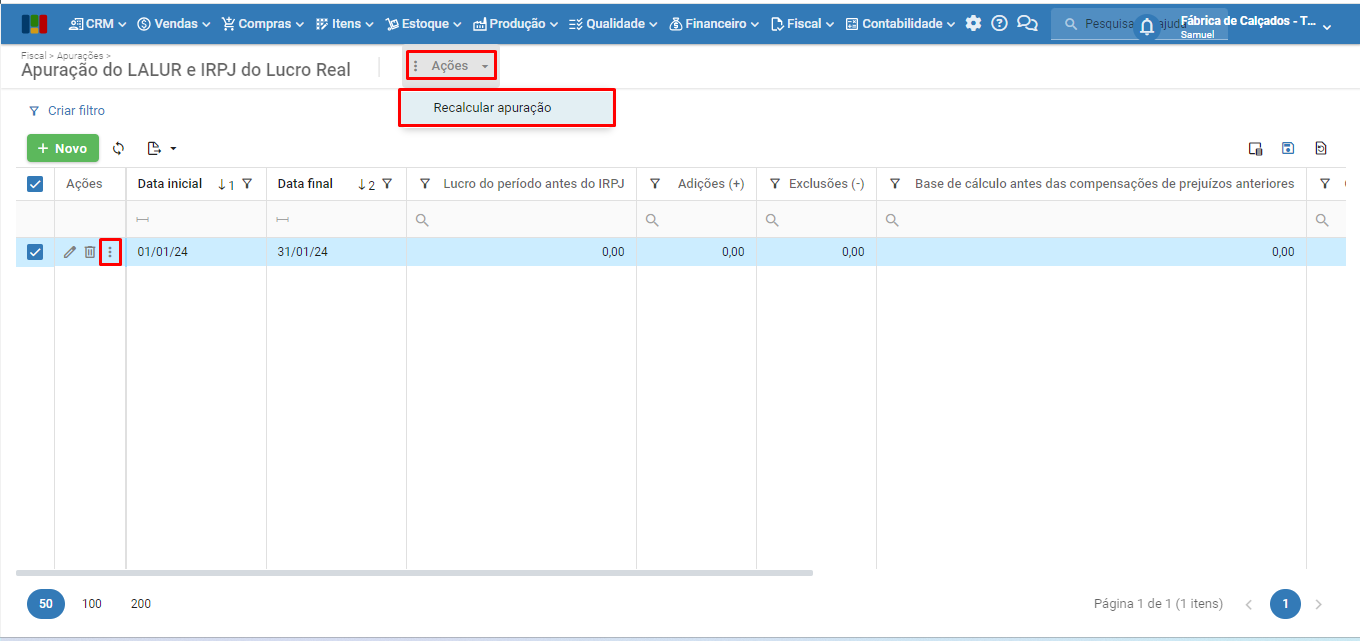

3) Para recalcular uma apuração, selecione-a, clique no menu “Ações > Recalcular apuração” ou nos três pontinhos “Ações > Recalcular apuração”.

4) Para acessar a edição da apuração, clique no ícone do lapis na grade ou dê um duplo-clique sobre a linha. O campo “Lucro Líquido antes do IRPJ” apresenta o valor do resultado do período obtido através da DRE marcada como “Favorita”, mas pode ser editado pelo usuário.

Propriedades da apuração:

- Período de*: Data inicial da apuração a ser gerada.

- a*: Data final da apuração a ser gerada.

- Lucro Líquido antes do IRPJ: Valor do resultado do período obtido através da DRE marcada como “Favorita”. Pode ser editado pelo usuário.

- Adições (+): Obtido através das contas contábeis “Incluídas no cálculo do E- LALUR” e possuam contas do tipo “Adição” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Exclusões (-) : Obtida através das contas contábeis “Incluídas no cálculo do E- LALUR” e possuam contas do tipo “Exclusão” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Base de cálculo antes das compensações: Valor composto pela fórmula “Base de cálculo antes do IRPJ” + “Adições” – “Exclusões”. É o valor prévio da base de cálculo do IRPJ antes de uma eventual compensação de prejuízo de períodos anteriores.

- Compensações (-): Obtida através das contas contábeis “Incluídas no cálculo do E- LALUR” e possuam contas do tipo “Compensação” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Base de cálculo do IRPJ: Valor composto pela fórmula “Base de cálculo antes das compensações” – “Compensações”. É o valor da base de cálculo do IRPJ.

- Imposto apurado à alíquota de 15%: Valor obtido através da aplicação do percentual de 15% do valor da base de cálculo.

- Imposto adicional: Imposto adicional de 10% para os casos em que a base de cálculo ultrapassa o valor de 20.000,00 mensais. Ou seja, se a Base de cálculo do IRPJ de determinado mês for: 30.000,00. Será pago um imposto adicional de (30.000,00 – 20.000,00= 10.000,00 * 10%) = 1.000

- Imposto de renda a pagar: É a soma do imposto apurado à alíquota de 15% e o imposto adicional.

Propriedades dos lançamentos da parte B:

- Conta da parte B: Conta da parte B em que o lançamento será realizado. Cadastre previamente as contas em “Fiscal > Cadastros > Contas da parte B do Lucro Real”.

- Valor: Valor do lançamento a ser realizado.

- Indicador do lançamento: De acordo com a RFB , temos 4 possíveis indicativos de um lançamento da parte B, selecione o que se encaixar para o lançamento que estiver realizando.

- Histórico: Campo para preenchimento do histórico do lançamento.

- Tem reflexo na parte A: Indica se o lançamento vai influenciar em alguma adição, exclusão ou compensação da parte A do LALUR ou LACS.

Importante: quando o período de apuração está definido como anual, as apurações do IRPJ e CSLL do Lucro Real precisam ser geradas mensalmente.

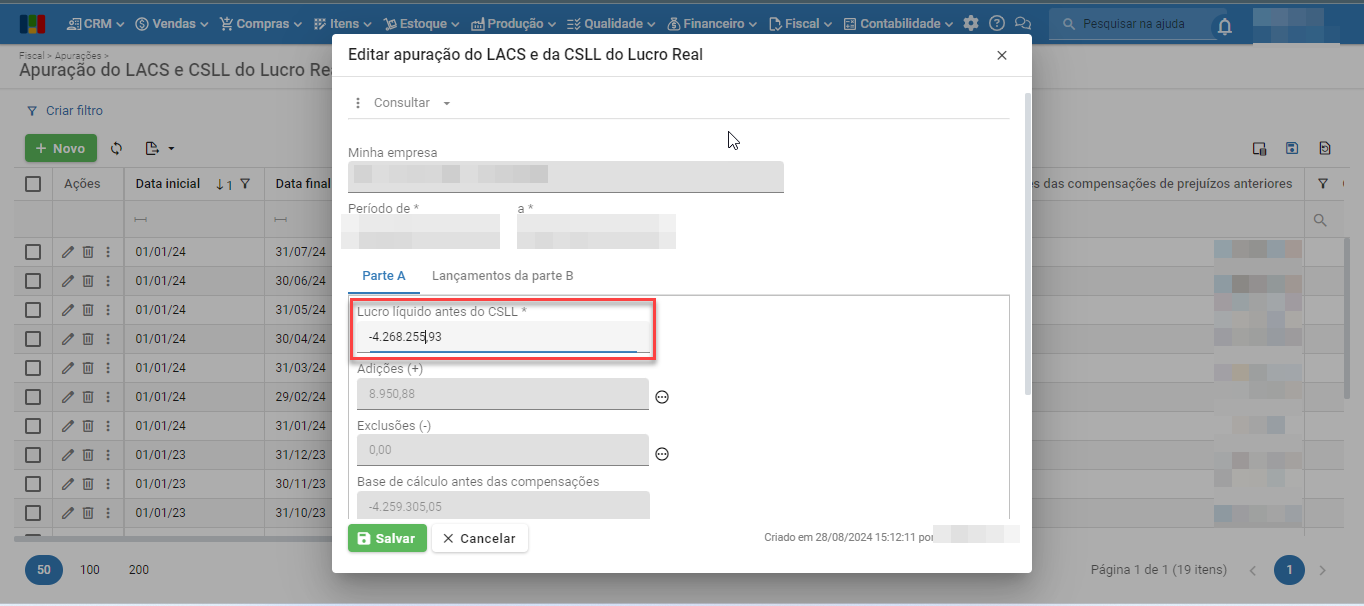

Apuração do LACS e CSLL do Lucro Real

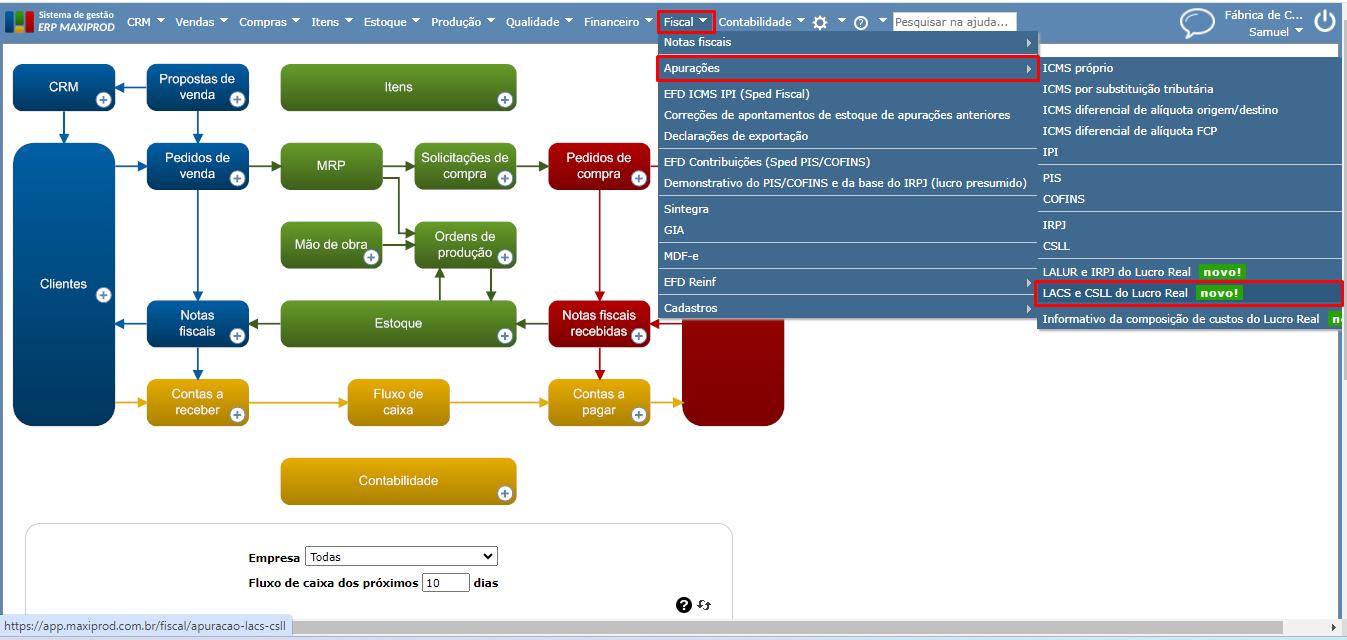

1) Clique no menu superior “Fiscal > Apurações > LACS e CSLL do Lucro Real”.

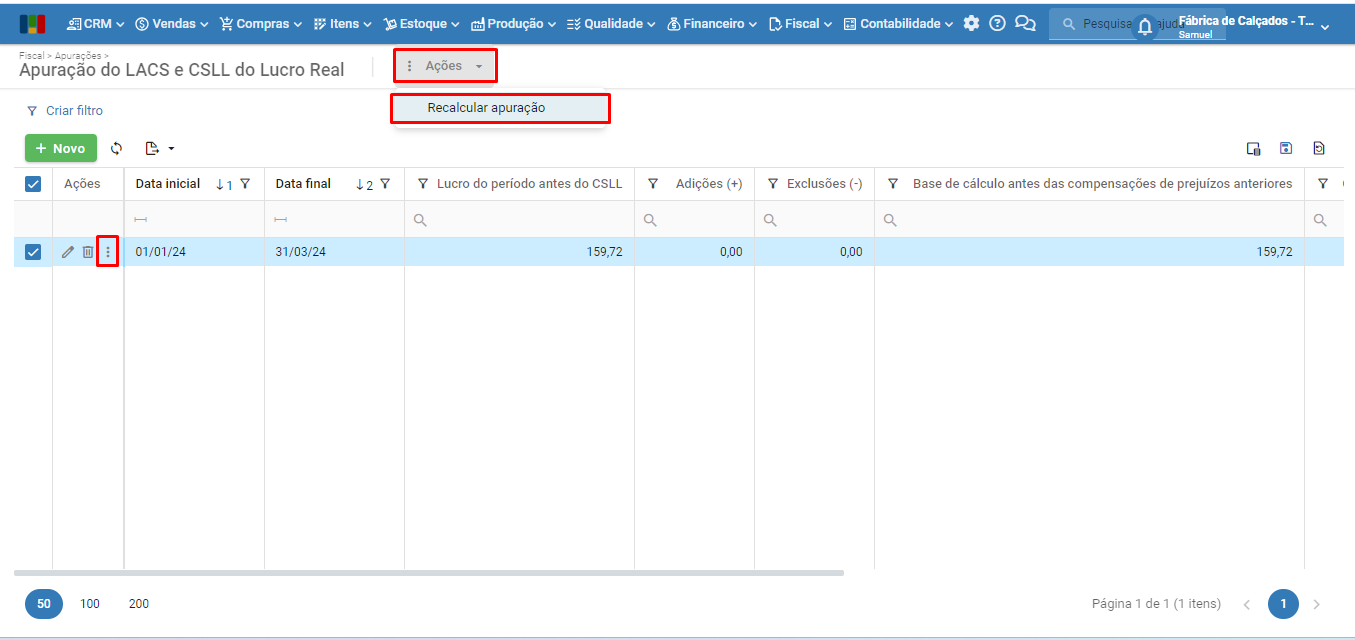

2) Clique no botão verde “+ Novo” para criar uma nova apuração. A seguir, preencha o período da apuração e clique no botão verde “Salvar”.

3) Para recalcular uma apuração, selecione-a, clique no menu “Ações > Recalcular apuração” ou nos três pontinhos “Ações > Recalcular apuração”.

4) Para acessar a edição da apuração, clique no ícone do lapis na grade ou dê um duplo-clique sobre a linha. O campo “Lucro Líquido antes do IRPJ” apresenta o valor do resultado do período obtido através da DRE marcada como “Favorita”, mas pode ser editado pelo usuário.

Propriedades da apuração:

- Período de*: Data inicial da apuração a ser gerada.

- a*: Data final da apuração a ser gerada.

- Lucro Líquido antes do CSLL: Valor do resultado do período obtido através da DRE marcada como “Favorita”. Pode ser editado pelo usuário.

- Adições (+): Obtido através das contas contábeis “Incluídas no cálculo do E- LACS” e possuam contas do tipo “Adição” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Exclusões (-) : Obtida através das contas contábeis “Incluídas no cálculo do E- LACS e possuam contas do tipo “Exclusão” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Base de cálculo antes das compensações: Valor composto pela fórmula “Base de cálculo antes do CSLL” + “Adições” – “Exclusões”. É o valor prévio da base de cálculo da CSLL antes de uma eventual compensação de prejuízo de períodos anteriores.

- Compensações (-): Obtida através das contas contábeis “Incluídas no cálculo do E- LACS” e possuam contas do tipo “Compensação” configuradas, ou, de lançamentos da parte B que influenciam na parte A.

- Base de cálculo do CSLL: Valor composto pela fórmula “Base de cálculo antes das compensações” – “Compensações”. É o valor da base de cálculo da CSLL.

- Contribuição social apurada à alíquota de 9%: Valor obtido através da aplicação do percentual de 9% do valor da base de cálculo.

- Contribuição social a pagar: É o valor da contribuição social apurada à alíquota de 9%.

Importante: quando o período de apuração está definido como anual, as apurações do IRPJ e CSLL do Lucro Real precisam ser geradas mensalmente.

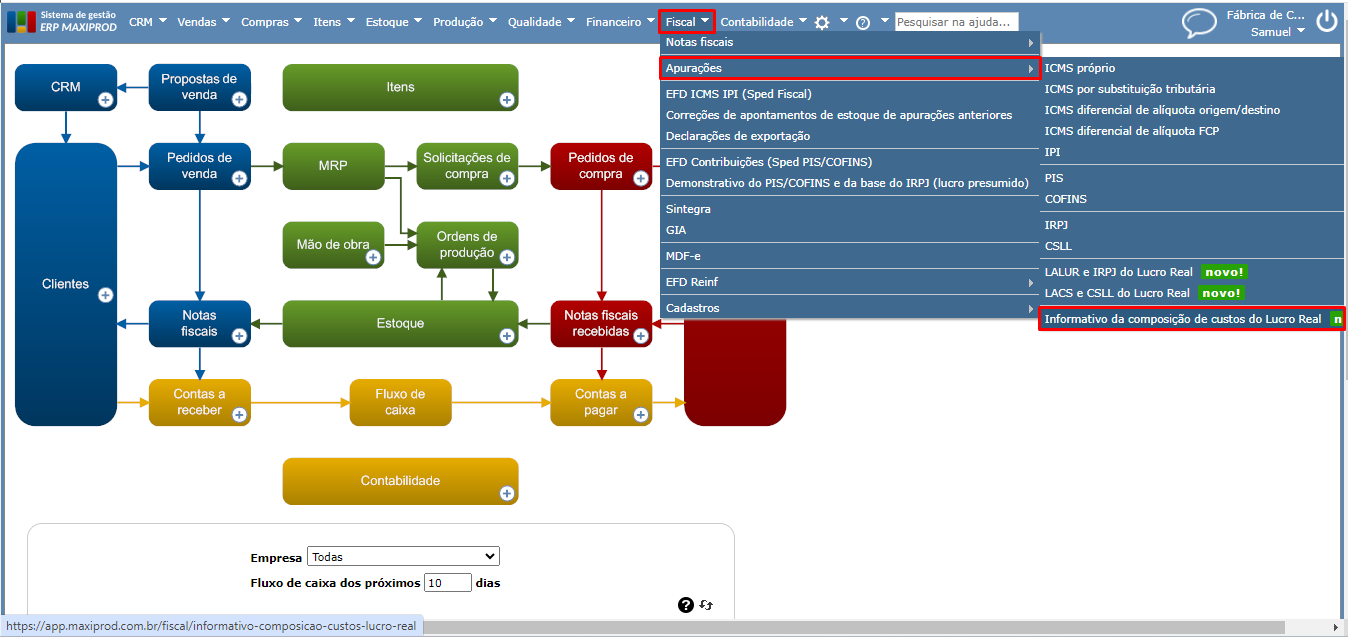

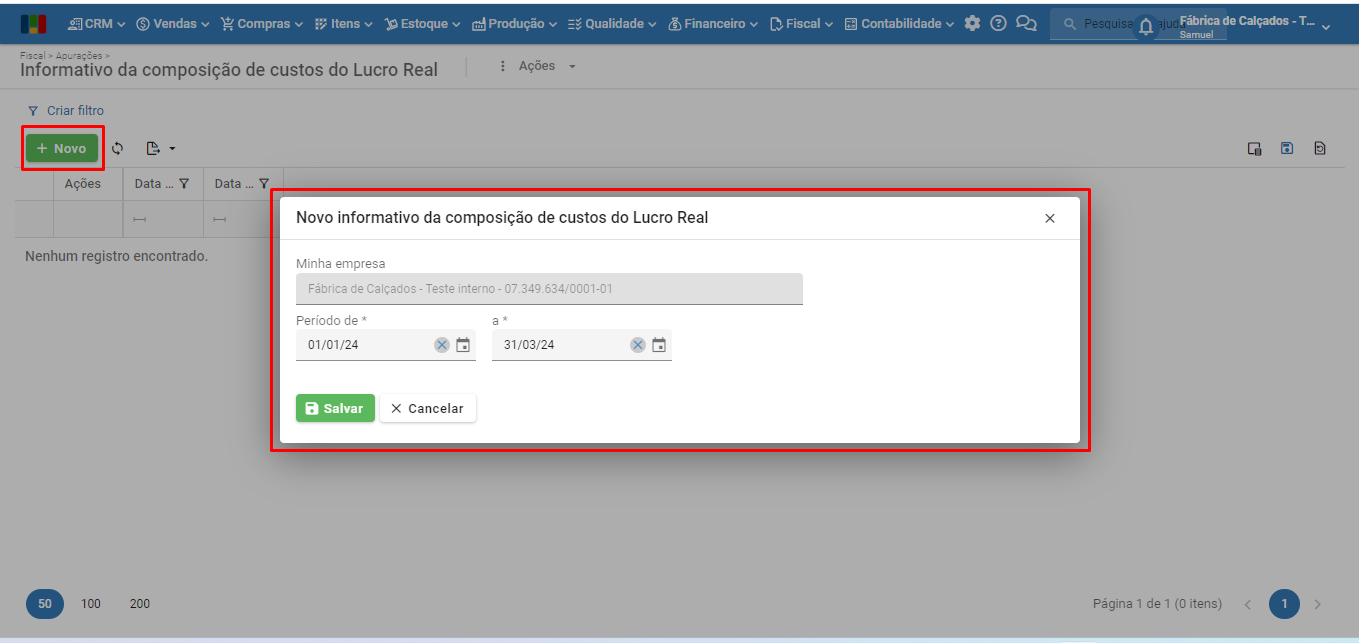

Informativo de composição de custos do Lucro Real

O informativo de composição de custos é o registro L210 da ECF, que mostra a composição da conta de CPV (Custo de produtos vendidos) ou CMV (Custo da mercadoria vendida).

1) Acesse o menu superior “Fiscal > Apurações > Informativo da composição de custos do Lucro Real”.

2) Clique no botão verde “+ Novo” para criar uma nova apuração. Em seguida, preencha o período para o qual deseja gerar a apuração e clique no botão verde “Salvar”.

3) Para recalcular uma apuração, selecione-a, clique no menu “Ações > Recalcular apuração” ou nos três pontinhos “Ações > Recalcular apuração”.

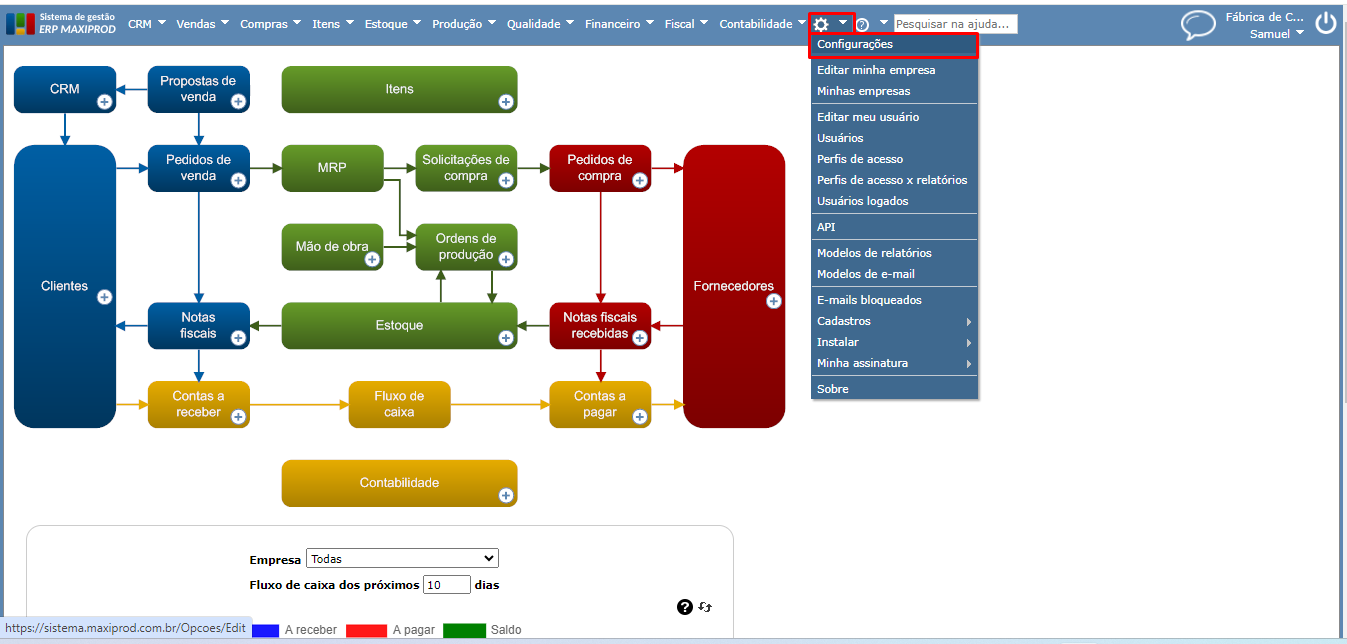

Configuração da Escrituração Contábil Fiscal

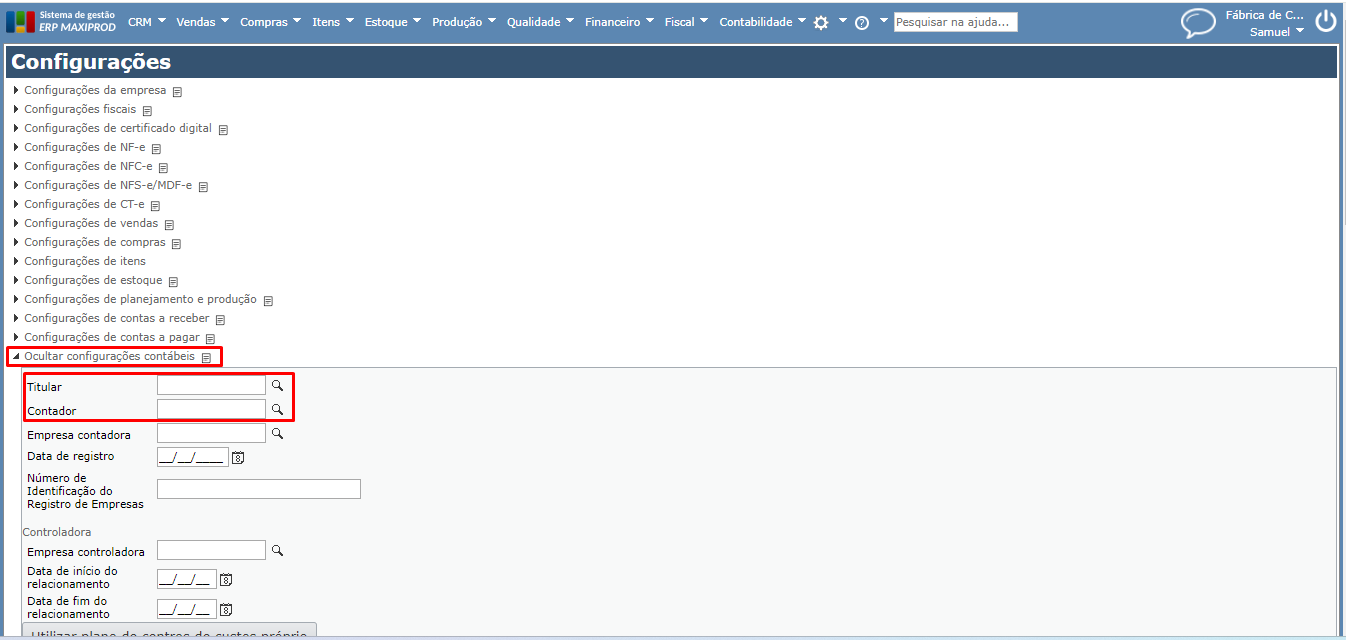

1) Vá ao menu “Roda dentada > Configurações”.

2) Na tela de configurações, expanda a seção “Configurações de ECF”, marque a opção “Gerar ECF”, e preencha alguns campos com dados da empresa, exigidos para a geração do arquivo.

3) Preencha os dados do contador e do titular da empresa, na seção “Configurações Contábeis”.

4) No rodapé da tela de configurações, clique no botão verde “Salvar” para guardar as alterações.

Geração da ECF

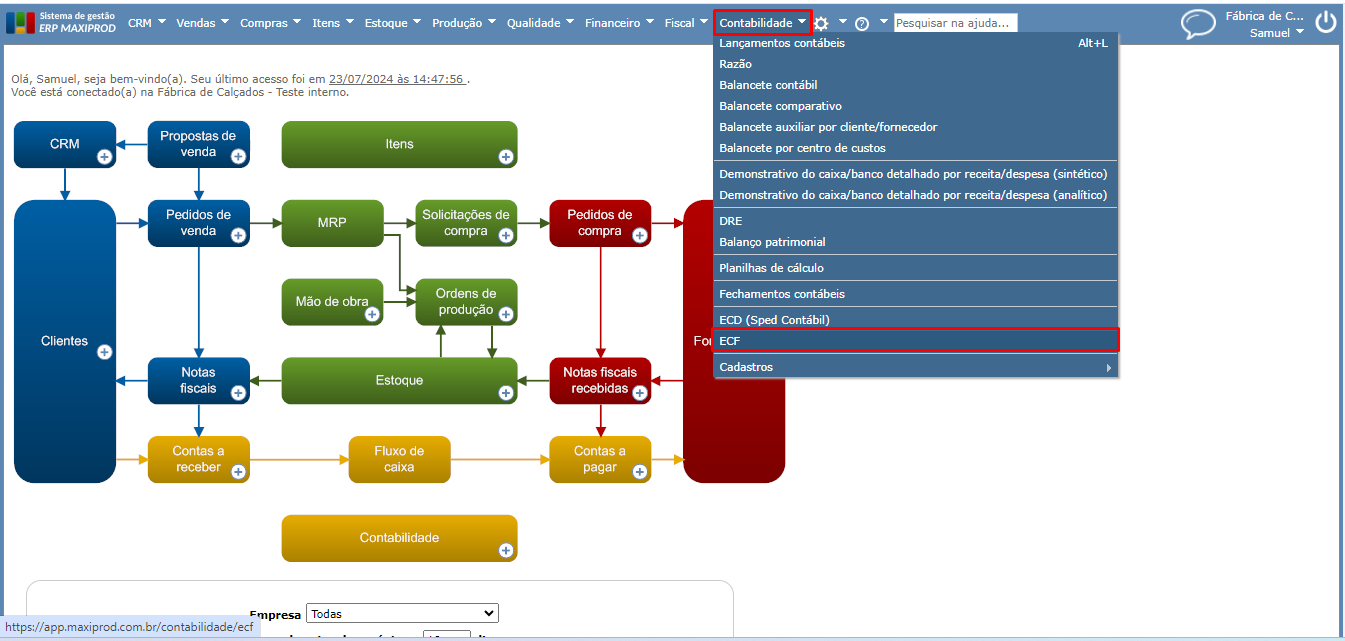

1) Após criar as apurações necessárias, acesse ao menu superior “Contabilidade > ECF”.

2) Informe as datas inicial e final e clique no botão “Gerar ECF”. Ao final, se tudo estiver certo, o arquivo será salvo conforme as configurações do navegador.

Recuperação da ECF

O processo de recuperação da ECF (Escrituração Contábil Fiscal) refere-se à análise e validação das informações contidas na escrituração, garantindo que todos os dados estejam corretos e em conformidade com as exigências da Receita Federal. O objetivo de recuperar a ECF ao importar uma nova versão é, de fato, garantir que o saldo final das contas/centro de custos da ECF anterior corresponda ao saldo inicial das contas/centros de custos do período atual, caso não tenha ocorrido mudança de plano de contas.

A conformidade entre as ECFs evita multas e penalidades por informações incorretas ou omissões, também aumenta a confiabilidade das informações financeiras da empresa facilitando a auditoria, pois garante que as informações são consistentes e auditáveis ao longo dos períodos. Portanto, a recuperação da ECF ao importar uma nova versão é uma prática essencial que ajuda a garantir a integridade das informações contábeis, assegurando que a empresa esteja em conformidade com as exigências fiscais e regulatórias.

Obs.: A recuperação da ECF do período anterior é uma obrigação apenas para as pessoas jurídicas que são tributadas pelo lucro real. Já em empresas do Lucro Presumido, o processo é facultativo.

Como realizar a recuperação da ECF anterior?

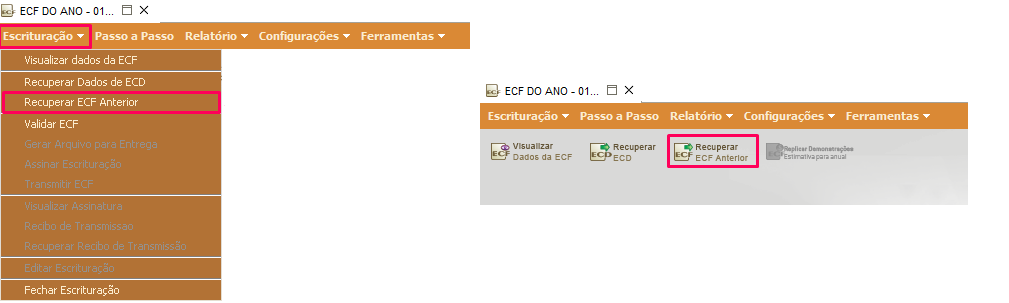

1) Acesse o validador SPED ECF (realize o download aqui), importe a NOVA ECF referente ao período apurado.

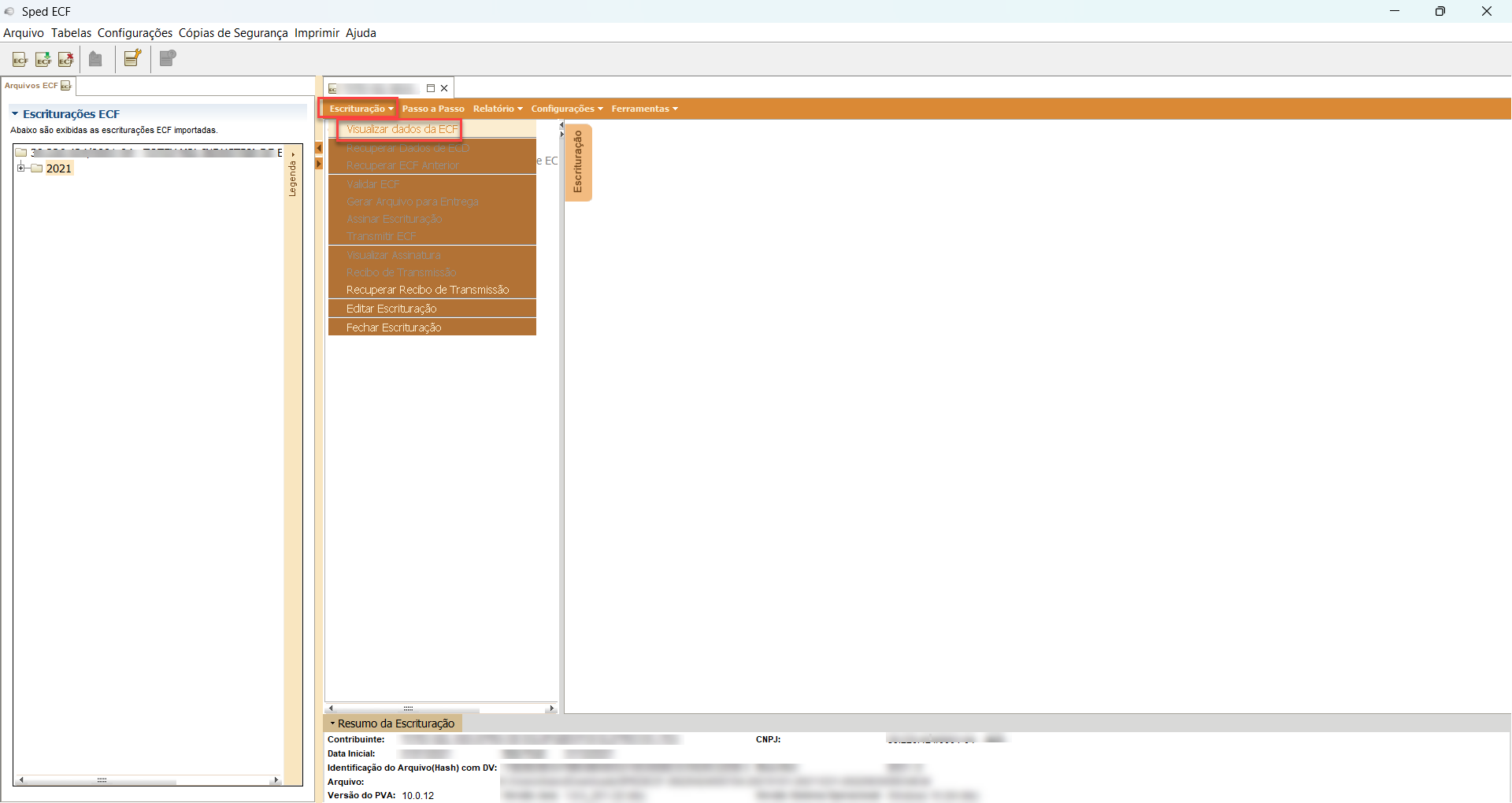

2) A Recuperação da ECF pode ser feita clicando no menu “Escrituração > Recuperar Dados da ECF” ou a qualquer momento, por meio do “ícone” disponibilizado no próprio validador.

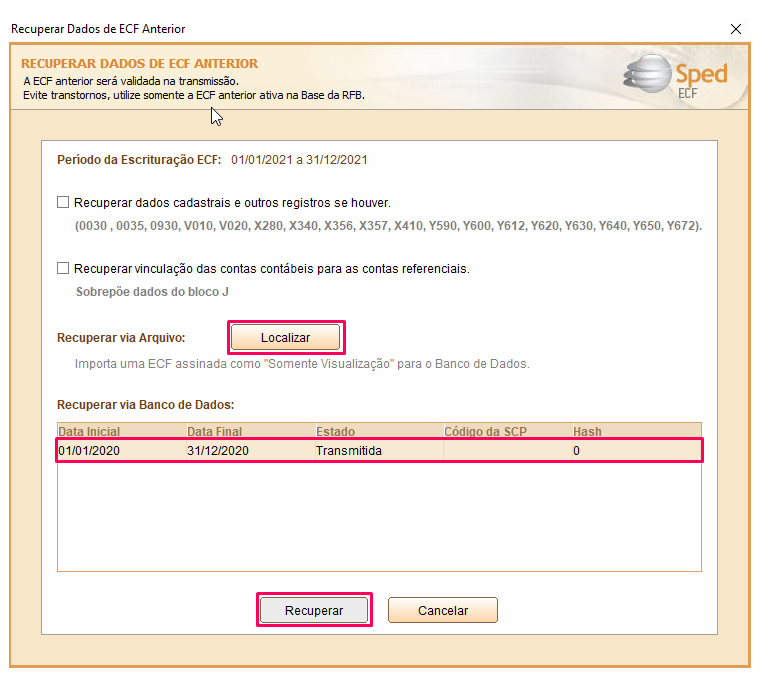

3) Na tela “Recuperar Dados de ECF Anterior”, se necessário selecione as opções: “Recuperar dados cadastrais e outros registros se houver” e “Recuperar vinculação das contas contábeis para as contas referenciais”.

4) Caso o validador liste automaticamente a escrituração anterior, siga adiante. Caso contrário, clique em “Localizar”, selecione o arquivo da ECF Anterior assinado e clique em “Abrir”, abaixo será carregado o arquivo, selecione, e na sequencia clique em “Recuperar”.

5) Se a recuperação der certo, o validador exibirá a mensagem “Recuperação da ECF anterior efetuada com sucesso.”, neste momento, clique em “OK” na mensagem exibida.

6) Após finalizar o processo, acesse o menu “Escrituração > Visualizar dados da ECF” para visualizar os dados recuperados da ECF anterior.

Para saber mais sobre a ECF, acesse o portal da Receita Federal.