Esta página mostra:

- O que é o CST e para que serve?

- Quais são os códigos CST?

- Qual a diferença entre CST e CSOSN?

- É possível cadastrar CSTs e CSOSNs?

O que é o CST?

O CST (Código de Situação Tributária) é o classificador responsável por determinar a incidência do Imposto sobre a Circulação de Mercadorias e Serviços (ICMS). Considera informações como a procedência da mercadoria, mostrando se foi produzida no Brasil ou veio do exterior, e o modelo de tributação adotado pela empresa.

O Código de Situação Tributária identifica a procedência do produto, devendo ser incluído na emissão da NF. Através do CST o governo fiscaliza, confere e determina a forma de arrecadação do ICMS da mercadoria. É importante para a compliance tributária das empresas, já que sua má aplicação pode resultar em declarações fiscais incorretas e, consequentemente, sanções por parte do fisco.

O ERP MAXIPROD inicializa automaticamente as operações fiscais conforme o regime tributário da empresa, e os CSTs do ICMS consideram a natureza de cada operação dentro do regime tributário informado. Permite ao usuário personalizar cada operação fiscal conforme eventuais especificidades fiscais e tributárias da empresa.

Qual a diferença entre CST e CSOSN?

O CST (que tem 3 dígitos) é usado por empresas que optam pelo Regime Normal de Tributação, enquanto o Código de Situação da Operação no Simples Nacional (CSOSN), com 4 dígitos, é usado pelas empresas que optam pelo Regime Simples Nacional.

Quais são os códigos CST?

A primeira, conhecida como Tabela A do CST, corresponde ao primeiro dígito, define a origem da mercadoria. A segunda, Tabela B do CST, se refere aos dois últimos dígitos do CST e indica a forma de tributação. A terceira, Tabela B do CSOSN, se refere aos três últimos dígitos do CSOSN e indica a tributação para empresas do simples nacional. Veja abaixo as três tabelas:

Tabela A – Origem da Mercadoria (CST e CSOSN)

0 — Nacional, exceto as indicadas nos códigos 3, 4, 5 e 8;

1 — Estrangeira – Importação direta, exceto a indicada no código 6;

2 — Estrangeira – Adquirida no mercado interno, exceto a indicada no código 7;

3 — Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40% e inferior ou igual a 70%;

4 — Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288/67, e as Leis nº 8.248/91, 8.387/91, 10.176/01 e 11.484/07;

5 — Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40%;

6 — Estrangeira – Importação direta, sem similar nacional, constante em lista de Resolução CAMEX e gás natural;

7 — Estrangeira – Adquirida no mercado interno, sem similar nacional, constante em lista de Resolução CAMEX e gás natural.

8 — Nacional, mercadoria ou bem com Conteúdo de Importação superior a 70%.

Tabela B (CST) – Tributação pelo ICMS

00 — Tributada integralmente

10 — Tributada e com cobrança do ICMS por substituição tributária

20 — Com redução de base de cálculo

30 — Isenta ou não tributada e com cobrança do ICMS por substituição tributária

40 — Isenta

41 — Não tributada

50 — Suspensão

51 — Diferimento

60 — ICMS cobrado anteriormente por substituição tributária

70 — Com redução de base de cálculo e cobrança do ICMS por substituição tributária

90 — Outras

Tabela B (CSOSN) – Tributação pelo ICMS

101 — Tributada pelo Simples Nacional com permissão de crédito

102 — Tributada pelo Simples Nacional sem permissão de crédito

103 — Isenção do ICMS no Simples Nacional para faixa de receita bruta

201 — Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária

202 — Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária

203 — Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária

300 — Imune

400 — Não tributada pelo Simples Nacional

500 — ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação

900 — Outros

Como informar corretamente o CST/CSOSN?

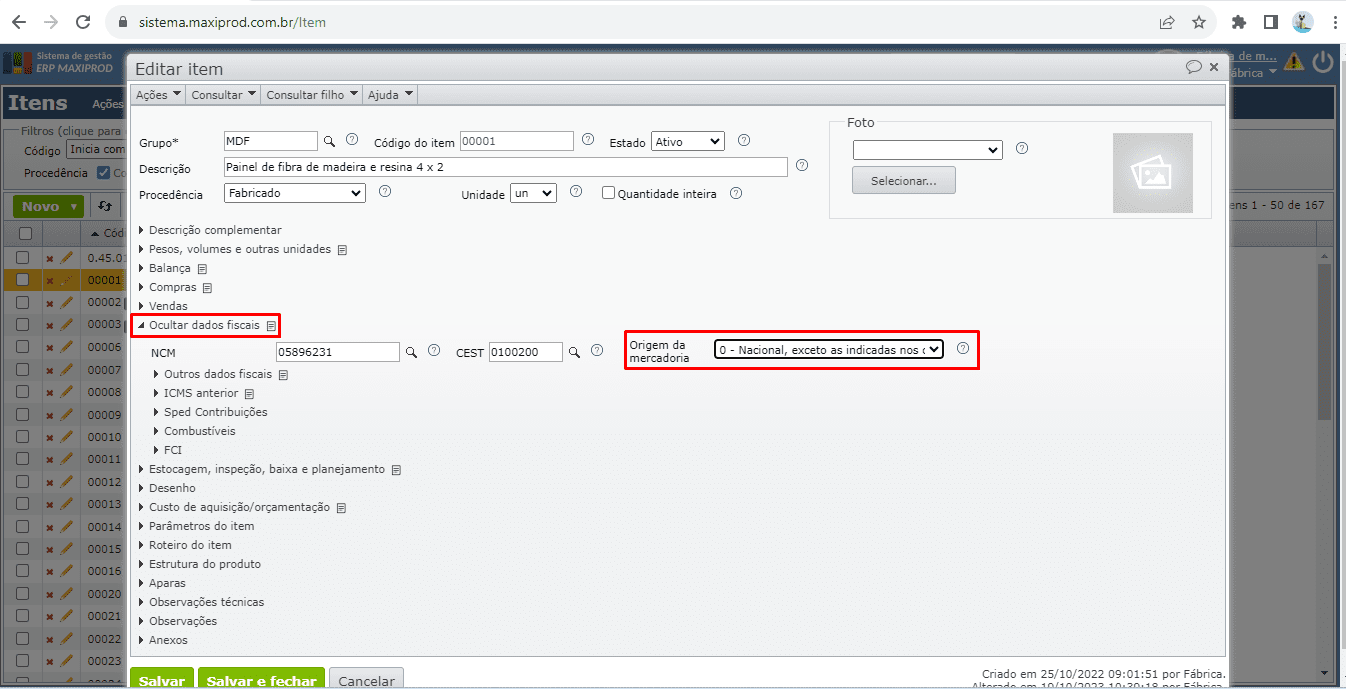

1) Acesse o menu superior “Itens” e a opção “Itens”, procure pelo cadastro do item e clique no ícone do lápis para editar.

2) Na edição do item, expanda a seção “Dados fiscais”. Localize e veja o preenchimento do campo “Origem da mercadoria”.

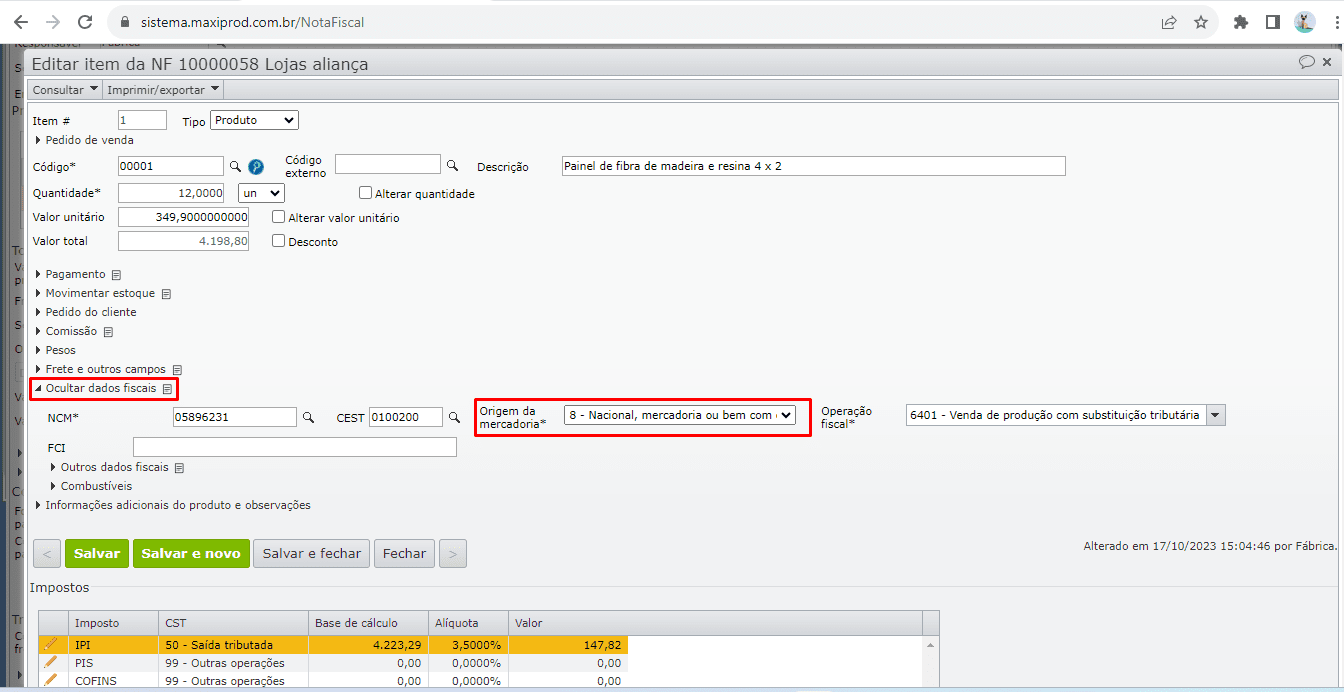

3) O campo “Origem da mercadoria” do cadastro do item inicializa o campo de mesmo nome no item da nota fiscal. Na edição do item da nota expanda a seção “Dados fiscais” e verifique o preenchimento do campo “Origem da Mercadoria”.

4) Os demais dígitos do CST/CSOSN são definidos diretamente na edição do imposto no item da nota fiscal, mas são inicializados conforme configuração da operação fiscal. Para saber mais sobre como alterar o CST do item da nota, clique aqui.

a) A lista de CSTs ou CSOSNs para o ICMS na operação fiscal depende do regime tributário previamente cadastrado em “Roda dentada” > “Editar minha empresa” > campo “Regime tributário”.

b) Para alterar o CST da operação fiscal, acesse “Fiscal > Cadastros > Operações fiscais”, localize e edite a operação fiscal desejada.

c) Na edição da operação fiscal, expanda a seção “Inicialização dos impostos” e edite o imposto ICMS, no campo CST altere o código e clique no botão verde “Salvar” para guardar as alterações.

c) Pronto. O sistema inicializará o CST dos itens da nota conforme parametrizado na operação fiscal.

É possível cadastrar CSTs e CSOSNs?

O ERP MAXIPROD já tem todos os CSTs e CSOSNs cadastrados, e os disponibiliza nas configurações dos impostos, conforme o tipo da operação (entrada ou saída). Para saber mais sobre operação fiscal e configuração de impostos por meio dela, clique aqui.

Em caso de dúvidas, entre em contato com o suporte.

Veja também:

- Como alterar o CST de um item da nota fiscal?

- “Em função de o CST do ICMS ser 51, é necessário inserir o imposto ICMS diferido.” O que fazer?

- Item 1 possui ICMS ST porém o CST do ICMS (101 – Tributada pelo simples nacional com permissão de crédito) não prevê substituição tributária. Altere o CST do ICMS ou zere os valores do ICMS ST.

- Rejeição 508: CST incompatível na operação com não contribuinte

- Rejeição 928: Informado código de benefício fiscal para CST sem benefício fiscal

- Rejeição 930: CST com beneficio fiscal, sem informar o código de benefício fiscal