Esta página mostra alguns exemplos de cálculo do ICMS ST.

Atenção: o CST do ICMS deve ser adequado para o tipo de operação com substituição tributária. Esta configuração é fundamental para cálculos do ICMS ST. Consulte sempre sua contabilidade para confirmar o CST adequado para cada operação. Para saber mais sobre ICMS ST, clique aqui.

Cenário:

- Minha empresa é de São Paulo.

- Meu cliente é contribuinte.

1. Destinação: para revenda

1.1. Para revenda – Venda interna (CFOP 5401)

Exemplo 1:

a) Dados:

- UF da minha empresa = SP

- UF de destino = SP (São Paulo)

- Valor total dos produtos = R$ 1.000,00

- MVA = 40%

- Alíquota interna do ICMS na UF de destino (SP) = 18%

b) Cálculo do ICMS ST:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 40%) = R$ 1.400,00

- Valor bruto do ICMS ST = R$ 1.400,00 x 18% = R$ 252,00

- Valor do ICMS (interno) = R$ 1.000,00 x 18% = R$ 180,00

- Valor do ICMS ST = R$ 252,00 – R$ 180,00 = R$ 72,00

Valor total da nota = R$ 1.000,00 + R$ 72,00 = R$ 1.072,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Muitos dos exemplos desta página consideram minha empresa como sendo de SP. De forma geral, os mesmos cálculos se aplicam a outras UFs. São mostradas algumas situações diferentes, como nos casos em que minha empresa é do RJ.

Exemplo 2:

a) Dados:

- UF da minha empresa = RJ

- UF de destino = RJ (Rio de Janeiro)

- Valor total dos produtos = R$ 1.000,00

- MVA = 40%

- Alíquota interna do ICMS na UF de destino (RJ) = 18%

- Alíquota interna do ICMS FCP na UF de destino (RJ) = 2%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 40%) = R$ 1.400,00

- Valor bruto do ICMS ST = R$ 1.400,00 x 18% = R$ 252,00

- Valor do ICMS (interno) = R$ 1.000,00 x 18% = R$ 180,00

- Valor do ICMS ST = R$ 252,00 – R$ 180,00 = R$ 72,00

- Valor bruto do ICMS FCP ST = R$ 1.400,00 x 2% = R$ 28,00

- Valor do ICMS FCP (interno) = R$ 1.000,00 x 2% = R$ 20,00

- Valor do ICMS FCP ST = R$ 28,00 – R$ 20,00 = R$ 8,00

- Valor total da nota = R$ 1.000,00 + R$ 72,00 + R$ 8,00 = R$ 1.080,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

1.2. Para revenda – Venda interestadual (CFOP 6401)

1.2.1. Para revenda – Venda interestadual – Caso geral

Exemplo 1:

a) Dados:

- UF da minha empresa = SP

- UF de destino = RS (Rio Grande do Sul)

- Valor total dos produtos = R$ 1.000,00

- MVA = 40%

- Alíquota interestadual (SP > RS) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (RS) = 17%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 40%) = R$ 1.400,00

- Valor bruto do ICMS ST = R$ 1.400,00 x 17% = R$ 238,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Valor do ICMS ST = R$ 238,00 – R$ 120,00 = R$ 118,00

- Valor total da nota = R$ 1.000,00 + R$ 118,00 = R$ 1.118,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 2:

a) Dados:

- UF da minha empresa = SP

- UF de destino = SC (Santa Catarina)

- Valor total dos produtos = R$ 1.000,00

- MVA = 40%

- Alíquota interestadual (SP > SC) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (SC) = 17%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 40%) = R$ 1.400,00

- Valor bruto do ICMS ST = R$ 1.400,00 x 17% = R$ 238,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Valor do ICMS ST = R$ 238,00 – R$ 120,00 = R$ 118,00

- Valor total da nota = R$ 1.000,00 + R$ 118,00 = R$ 1.118,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

1.2.1.1. Para revenda – Venda interestadual – Caso geral, com ICMS FCP ST

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = RJ (Rio de Janeiro)

- Valor total dos produtos = R$ 1.000,00

- MVA = 40%

- Alíquota interestadual (SP > RJ) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (RJ) = 18%

- Alíquota interna do ICMS FCP na UF de destino (RJ) = 2%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 40%) = R$ 1.400,00

- Valor bruto do ICMS ST = R$ 1.400,00 x 18% = R$ 252,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Valor do ICMS ST = R$ 252,00 – R$ 120,00 = R$ 132,00

- Valor do ICMS FCP ST = R$ 1.400,00 x 2% = R$ 28,00

- Valor total da nota = R$ 1.000,00 + R$ 132,00 + R$ 28,00 = R$ 1.160,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

1.2.1.2. Para revenda – Venda interestadual – Caso geral, com MVA especial (ex: cliente do setor automotivo do PA)

Como a “Situação fiscal especial” da NF é = “Setor automotivo” (este campo é inicializado pela “Situação fiscal especial” do cadastro do destinatário da NF), o sistema busca, no cadastro de MVAs para cálculo do ICMS ST, a MVA cuja “Situação fiscal especial” = “Setor automotivo”.

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = PA (Pará)

- Valor total dos produtos = R$ 1.000,00

- MVA = 70%

- Alíquota interestadual (SP > PA) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (PA) = 17%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 x (1 + 70%) = R$ 1.700,00

- Valor bruto do ICMS ST = R$ 1.700,00 x 17% = R$ 289,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Valor do ICMS ST = R$ 289,00 – R$ 70,00 = R$ 219,00

- Valor total da nota = R$ 1.000,00 + R$ 219,00 = R$ 1.219,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

1.2.2. Para revenda – Venda interestadual – Carga média

Cálculo diferente em função de, no cadastro de MVAs para cálculo do ICMS ST, estar configurado que o Tipo é “Carga média”. OBS: no sistema, não há nada que diferencie o cálculo do ICMS ST para o MT do cálculo para os demais estados; o que diferencia é a configuração “Tipo” no cadastro de MVAs para cálculo do ICMS ST.

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = MT (Mato Grosso)

- Valor total dos produtos = R$ 1.000,00

- CNAE Fiscal do destinatário = 4753-9/00

- Carga média para MT para este CNAE = 10,15%

- Alíquota interestadual (SP > MT) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (MT) = 17%

b) Cálculo:

- Valor do ICMS ST = R$ 1.000,00 x 10,15% = R$ 101,50

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Valor bruto do ICMS ST = R$ 70,00 + R$ 101,50 = R$ 171,50

- Base de cálculo do ICMS ST = R$ 171,50 / 17% = R$ 1.008,82

- Valor total da nota = R$ 1.000,00 + R$ 101,50 = R$ 1.101,50

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2. Destinação: para consumo

2.1. Para consumo – Venda interna (CFOP 5101 com “Para consumidor final” marcado)

Não há ICMS ST, pois a venda é para consumidor final, portanto não há MVA, e não há diferença entre a alíquota de ICMS interna e a interestadual, já que a operação não é interestadual. Portanto, usar CFOP 5101, em que não há o imposto ICMS ST.

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2. Para consumo – Venda interestadual (CFOP 6401 com “Para consumidor final” marcado)

2.2.1. Para consumo – Venda interestadual – Base de cálculo simples

Em venda para consumo, não é aplicada a MVA, que seria usada para estimar o valor de venda dessa mercadoria para o consumidor final. Como a NF já é para consumidor final, este já é o valor de venda para o consumidor final, portanto não se aplica a MVA.

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Simples

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = ES (Espírito Santo)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > ES) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (ES) = 17%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00

- Valor bruto do ICMS ST = R$ 1.000,00 x 17% = R$ 170,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Valor do ICMS ST = R$ 170,00 – R$ 70,00 = R$ 100,00

- Valor total da nota = R$ 1.000,00 + R$ 100,00 = R$ 1.100,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.1.1. Para consumo – Venda interestadual – Base de cálculo simples, com ICMS FCP ST

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Simples

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = AL (Alagoas)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > AL) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (AL) = 17%

- Alíquota interna do ICMS FCP na UF de destino (AL) = 1%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00

- Valor bruto do ICMS ST = R$ 1.000,00 x 17% = R$ 170,00

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Valor do ICMS ST = R$ 170,00 – R$ 70,00 = R$ 100,00

- Valor do ICMS FCP ST = R$ 1.000,00 x 1% = R$ 10,00

- Valor total da nota = R$ 1.000,00 + R$ 100,00 + R$ 10,00 = R$ 1.110,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.2. Para consumo – Venda interestadual – Base de cálculo por dentro

Em vendas para consumidor final contribuinte com destino a alguns estados, a base de cálculo do ICMS ST tem cálculo diferenciado: ([base de cálculo do ICMS] – [valor do ICMS]) / (1 – ([alíquota do ICMS ST] + [alíquota do ICMS FCP ST]) x (1 – [redução da base de cálculo do ICMS ST])). Na maioria dos casos, em que não há alíquota do ICMS FCP ST e não há redução de base de cálculo do ICMS ST, fica simplesmente: ([base de cálculo do ICMS] – [valor do ICMS]) / (1 – [alíquota do ICMS ST]).

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual

Exemplo 1:

a) Dados:

- UF da minha empresa = SP

- UF de destino = RS (Rio Grande do Sul)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > RS) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (RS) = 17%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 120,00) / (1 – 17%) = R$ 880,00 / 0,83 = R$ 1.060,24

- Valor bruto do ICMS ST = R$ 1.060,24 x 17% = R$ 180,24

- Valor do ICMS ST = R$ 180,24 – R$ 120,00 = R$ 60,24

- Valor total da nota = R$ 1.000,00 + R$ 60,24 = R$ 1.060,24

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 2:

a) Dados:

- UF da minha empresa = SP

- UF de destino = SC (Santa Catarina)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > SC) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (SC) = 17%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 120,00) / (1 – 17%) = R$ 880,00 / 0,83 = R$ 1.060,24

- Valor bruto do ICMS ST = R$ 1.060,24 x 17% = R$ 180,24

- Valor do ICMS ST = R$ 180,24 – R$ 120,00 = R$ 60,24

- Valor total da nota = R$ 1.000,00 + R$ 60,24 = R$ 1.060,24

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 3:

a) Dados:

- UF da minha empresa = SP

- UF de destino = BA (Bahia)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > BA) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (BA) = 18%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 70,00) / (1 – 18%) = R$ 930,00 / 0,82 = R$ 1.134,15

- Valor bruto do ICMS ST = R$ 1.134,15 x 18% = R$ 204,15

- Valor do ICMS ST = R$ 204,15 – R$ 70,00 = R$ 134,15

- Valor total da nota = R$ 1.000,00 + R$ 134,15 = R$ 1.134,15

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 4:

a) Dados:

- UF da minha empresa = SP

- UF de destino = PA (Pará)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > PA) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (PA) = 17%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 70,00) / (1 – 17%) = R$ 930,00 / 0,83 = R$ 1.120,48

- Valor bruto do ICMS ST = R$ 1.120,48 x 17% = R$ 190,48

- Valor do ICMS ST = R$ 190,48 – R$ 70,00 = R$ 120,48

- Valor total da nota = R$ 1.000,00 + R$ 120,48 = R$ 1.120,48

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 5:

a) Dados:

- UF da minha empresa = SP

- UF de destino = MT (Mato Grosso)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > MT) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (MT) = 17%

b) Cálculo:

- Cálculo normal de venda para consumo. Como é para consumo, o fato de ser para o MT não leva a uma regra especial (que só se aplica quando a venda é para revenda).

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 70,00) / (1 – 17%) = R$ 930,00 / 0,83 = R$ 1.120,48

- Valor bruto do ICMS ST = R$ 1.120,48 x 17% = R$ 190,48

- Valor do ICMS ST = R$ 190,48 – R$ 70,00 = R$ 120,48

- Valor total da nota = R$ 1.000,00 + R$ 120,48 = R$ 1.120,48

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Exemplo 6:

a) Dados:

- UF da minha empresa = SP

- UF de destino = AP (Amapá)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > AP) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (AP) = 18%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 70,00) / (1 – 18%) = R$ 930,00 / 0,82 = R$ 1.134,15

- Valor bruto do ICMS ST = R$ 1.134,15 x 18% = R$ 204,15

- Valor do ICMS ST = R$ 204,15 – R$ 70,00 = R$ 134,15

- Valor total da nota = R$ 1.000,00 + R$ 134,15 = R$ 1.134,15

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.2.1. Para consumo – Venda interestadual – Base de cálculo por dentro, com ICMS FCP ST

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = RJ (Rio de Janeiro)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > RJ) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (RJ) = 18%

- Alíquota interna do ICMS FCP na UF de destino (RJ) = 2%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 12% = R$ 120,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 120,00) / (1 – (18% + 2%)) = R$ 880,00 / 0,8 = R$ 1.100,00

- Valor bruto do ICMS ST = R$ 1.100,00 x 18% = R$ 198,00

- Valor do ICMS ST = R$ 198,00 – R$ 120,00 = R$ 78,00

- Valor do ICMS FCP ST = R$ 1.100,00 x 2% = R$ 22,00

- Valor total da nota = R$ 1.000,00 + R$ 78,00 + R$ 22,00 = R$ 1.100,00

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.2.2. Para consumo – Venda interestadual – Base de cálculo por dentro, com redução de base de cálculo

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = BA (Bahia)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > BA) do ICMS = 7%

- Redução da base de cálculo (SP > BA) = 26,57% (Carga tributária interestadual = 7% x (1 – 26,57%) = 5,14%)

- Alíquota interna do ICMS na UF de destino (BA) = 18%

- Redução da base de cálculo na UF de destino (BA) = 51,11% (Carga tributária interna = 18% x (1 – 51,11%) = 8,8%)

b) Cálculo:

- Base de cálculo do ICMS (interestadual) = R$ 1.000,00 x (1 – 26,57%) = R$ 734,30

- Valor do ICMS (interestadual) = R$ 734,30 x 7% = R$ 51,40

- Base de cálculo original do ICMS ST = (R$ 1.000,00 – R$ 51,40) / (1 – 18% x (1 – 51,11%)) = R$ 948,60 / (1 – 8,8%) = R$ 1.040,13

- Base de cálculo do ICMS ST = R$ 1.040,13 x (1 – 51,11%)) = R$ 508,52

- Valor bruto do ICMS ST = R$ 508,52 x 18% = R$ 91,53

- Valor do ICMS ST = R$ 91,53 – R$ 51,40 = R$ 40,13

- Valor total da nota = R$ 1.000,00 + R$ 40,13 = R$ 1.040,13

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.3. Para consumo – Venda interestadual – Base de cálculo por dentro e cálculo diferenciado do valor (cálculo do valor multiplicando diretamente pela diferença de alíquotas)

Além do cálculo da base “por dentro”, em vendas para consumidor final contribuinte de alguns estados, ao calcular o valor do ICMS interestadual a descontar do valor bruto do ICMS ST, usa-se a mesma base de cálculo original do ICMS ST. Obs: quando não há redução de base de cálculo, o valor do ICMS ST é o produto da base de cálculo, multiplicado pela diferença de alíquotas interna e interestadual, sem descontar o valor do ICMS interestadual.

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual calculado a partir da base de cálculo do ICMS ST

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = PE (Pernambuco)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > PE) do ICMS = 7%

- Alíquota interna do ICMS na UF de destino (PE) = 18%

b) Cálculo:

- Valor do ICMS (interestadual) = R$ 1.000,00 x 7% = R$ 70,00

- Base de cálculo do ICMS ST = (R$ 1.000,00 – R$ 70,00) / (1 – 18%) = R$ 930,00 / 0,82 = R$ 1.134,15

- Valor bruto do ICMS ST = R$ 1.134,15 x 18% = R$ 204,15

- Valor que teria o ICMS (interestadual) usando a mesma base de cálculo original do ICMS ST = R$ 1.134,15 x 7% = R$ 79,39

- Valor do ICMS ST = R$ 204,15 – R$ 79,39 = R$ 124,76

- Valor total da nota = R$ 1.000,00 + R$ 124,76 = R$ 1.124,76

OBS: O mesmo resultado poderia ser obtido através da forma simplificada de cálculo, já que, neste exemplo, não há redução de base de cálculo:

- Valor do ICMS ST = R$ 1.134,15 x (18% – 7%) = R$ 124,76

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.3.1. Para consumo – Venda interestadual – Base de cálculo por dentro, com redução de base de cálculo, e cálculo diferenciado do valor

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual calculado a partir da base de cálculo do ICMS ST

Exemplo:

a) Dados:

- UF da minha empresa = SP

- UF de destino = PE (Pernambuco)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (SP > PE) do ICMS = 7%

- Redução da base de cálculo (SP > PE) = 26,57% (Carga tributária interestadual = 7% x (1 – 26,57%) = 5,14%)

- Alíquota interna do ICMS na UF de destino (PE) = 18%

- Redução da base de cálculo na UF de destino (PE) = 48,24% (Carga tributária interna = 18% x (1 – 48,24%) = 9,32%)

b) Cálculo:

- Base de cálculo do ICMS (interestadual) = R$ 1.000,00 x (1 – 26,57%) = R$ 734,30

- Valor do ICMS (interestadual) = R$ 734,30 x 7% = R$ 51,40

- Base de cálculo original do ICMS ST = (R$ 1.000,00 – R$ 51,40) / (1 – 18% x (1 – 48,24%)) = R$ 948,60 / (1 – 9,32%) = R$ 1.046,06

- Base de cálculo do ICMS ST = R$ 1.046,06 x (1 – 48,24%)) = R$ 541,44

- Valor bruto do ICMS ST = R$ 541,44 x 18% = R$ 97,46

- Valor que teria o ICMS (interestadual) usando a mesma base de cálculo original do ICMS ST = R$ 1.046,06 x (1 – 26,57%) x 7% = R$ 53,77

- Valor do ICMS ST = R$ 97,46 – R$ 53,77 = R$ 43,69

- Valor total da nota = R$ 1.000,00 + R$ 43,69 = R$ 1.043,69

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

2.2.4. Para consumo – Venda interestadual – Base de cálculo por dentro (ICMS interestadual) e cálculo diferenciado do valor (cálculo do valor multiplicando diretamente pela diferença de alíquotas)

Em vendas emitidas por empresa do Simples para consumidor final contribuinte de alguns estados, o cálculo da base “por dentro” é pela alíquota do ICMS interestadual, e não do ICMS ST. E, ao calcular o valor do ICMS interestadual a descontar do valor bruto do ICMS ST, usa-se a mesma base de cálculo original do ICMS ST. Obs: quando não há redução de base de cálculo, o valor do ICMS ST é o produto base de cálculo multiplicado pela diferença de alíquotas interna e interestadual, sem descontar o valor do ICMS interestadual.

Configuração (para saber mais, clique aqui):

Base de cálculo do ICMS ST = Por dentro (ICMS interestadual).

Valor a descontar no cálculo do valor do ICMS ST = ICMS interestadual calculado a partir da base de cálculo do ICMS ST

Exemplo:

a) Dados:

- UF da minha empresa = RJ

- UF de destino = SP (São Paulo)

- Valor total dos produtos = R$ 1.000,00

- Alíquota interestadual (RJ > SP) do ICMS = 12%

- Alíquota interna do ICMS na UF de destino (SP) = 18%

b) Cálculo:

- Base de cálculo do ICMS ST = R$ 1.000,00 / (1 – 12%) = R$ 1.000,00 / 0,88 = R$ 1.136,36

- Valor bruto do ICMS ST = R$ 1.136,36 x 18% = R$ 204,54

- Valor que teria o ICMS (interestadual) usando a mesma base de cálculo original do ICMS ST = R$ 1.136,36 x 12% = R$ 136,36

- Valor do ICMS ST = R$ 204,54 – R$ 136,36 = R$ 68,18

- Valor total da nota = R$ 1.000,00 + R$ 68,18 = R$ 1.068,18

Obs: o mesmo resultado poderia ser obtido através da forma simplificada de cálculo, já que, neste exemplo, não há redução de base de cálculo:

- Valor do ICMS ST = R$ 1.136,36 x (18% – 12%) = R$ 68,18

Para acessar uma nota fiscal com os dados acima, clique aqui.

3. Destinação: para industrialização (CFOP 5101/6101)

Não há ICMS ST. Portanto, usar CFOP 5101/6101, em que não há o imposto ICMS ST.

Para acessar uma nota fiscal com os dados acima, emitida por empresa do lucro real, clique aqui. Para acessar uma emitida por empresa do Simples, clique aqui.

Observação sobre Lucro Real x Lucro Presumido x Simples Nacional: os cálculos acima valem quando minha empresa não é do Simples (ou seja, é do Lucro Real ou do Lucro Presumido). Se minha empresa for do Simples, o valor do ICMS não seria calculado desta maneira, isto é, poderia haver cálculo do ICMS Simples Nacional,com o cálculo de direito a crédito de alguns por cento, mas não haveria débito de ICMS propriamente dito. No entanto, para permitir o cálculo do ICMS ST, seria calculado o valor do ICMS teórico, com o mesmo resultado do cálculo do “Valor do ICMS” acima, resultando no mesmo resultado do “Valor do ICMS ST” e do “Valor total da nota”. Este mesmo raciocínio vale para todos os demais casos de cálculo de ICMS ST desta página.

ICMS em NF de importação – Cálculo e exemplos

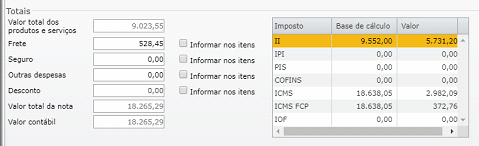

Dúvida: na NF de importação abaixo, como foi calculado o valor do ICMS?

Dados: alíquota de ICMS = 16%

Alíquota de ICMS FCP = 2%

Cálculo:

Base de cálculo do ICMS = (9.023,55 + 528,45 + 5.731,20) / (1 – (16%+2%)) = 15.283,20 / 0,82 = 18.638,05

ICMS = 18.638,05 x 16% = 2.982,09

ICMS FCP = 18.638,05 x 2% = 372,76

Veja também: